止まりません、円安。2023/8/3~8/11でドル円レートはこんなにも変わってしまいました。(*下記、終値)

8/3:142.54円 → 8/11:144.96円

なぜ、1週間ほどで2.5円下落するのか。その要因は主に次の3つに集約されます。

① 日米の金利差による構造的な問題

② FRBが追加利上げに言及したから

③ 経常収支の黒字が円高要因となっていない

今回の記事では、「円安が進むのは、なぜ?」ということにスポットを当てて解説していこうと思います。

ニュースでよく耳にするけど、イマイチその原因がわからない、もう少し踏み込んで背景を知りたい、という方は是非最後まで読んで頂ければ嬉しいです。

日米金利差の構造的な問題

円安が進む一つ目の大きな要因は「そもそも日本とアメリカの金利差が大きく、円が売られやすくてドルが買われやすい」ということです。

アメリカの金利:4.158%

高い⇨預金や国債を購入することで、資産が増える可能性が高いので人気上昇。

日本の金利:0.589%

低い⇨預金や国債を購入しても利子はほとんどつかず、資産は増えにくい。人気低迷。

上記「金利」は2023/8/11時点での10年国債の利回りを示しています。

https://www.investing.com/rates-bonds/u.s.-10-year-bond-yield-historical-data

https://www.investing.com/rates-bonds/japan-10-year-bond-yield-historical-data

を基に作成。

国債は持っているとおおよそ半年ごとに購入した分の利子を受け取れる、という金融商品です。

仮に100万円で上記のアメリカ・日本の10年国債を購入し、1年に2回利子受け取りがあったと仮定すると、下記の通りとなります。

| 国 | 半年ごとの利子受け取り額 (円) | 1年間の利子受け取り合計 (円) |

|---|---|---|

| アメリカ | 100万円 * 4.158% / 2 = 20,790円 | 20,790円 * 2 = 41,580円 |

| 日本 | 100万円 * 0.589% / 2 = 2,945円 | 2,945円 * 2 = 5,890円 |

その差、35,690円。

・・・誰が日本の国債買うんや!

と言いたくなるぐらい、利率が低いです。(もちろん、安全資産としての側面などもありますが、それにしても魅力は低いと言わざるを得ないです・・・。)

といった具合で、日本とアメリカの金利差があるために、そもそも円安(円を売ってドルを買う)に傾きやすいという構造となっているのが、円安が止まらない一つの要因です。

どうして日米でこんなに金利差がついたのか

そもそも、何で日米でこんなに金利差が付いちゃったの・・・?

これも、ざっくりだけど解説するね。

特にアメリカの金利動向が大事だよ。

アメリカの金利が高いのはパンデミックが影響

アメリカの金利については、「コロナウイルスによるパンデミック前後」が非常に重要な転換点でした。

*以降、長期金利(10年国債利回り)・インフレ率・GDP成長率は下記を基に作成。

長期金利:https://www.macrotrends.net/2016/10-year-treasury-bond-rate-yield-chart

インフレ率:https://www.macrotrends.net/countries/USA/united-states/inflation-rate-cpi

GDP成長率:https://www.macrotrends.net/countries/USA/united-states/inflation-rate-cpi

パンデミック前の2019年のアメリカ経済指標

長期金利:2.14%

インフレ率:1.81%

GDP成長率:2.3%

良くも悪くも安定期、といった感があります。ただ、前年の2018年のGDP成長率が2.95%だったことを加味すると、やや景気後退の影がちらつくような一年でした。下記は2014年から2023年までのアメリカの長期金利の推移を示したグラフとなります。

引用元:https://www.macrotrends.net/2016/10-year-treasury-bond-rate-yield-chart

これを見ると、2018年から2019年にかけて徐々に金利が下がっています。

これは「景気が後退し始めたから、金融緩和をして市場にお金を流して、成長を促進するぞー!」という意図です。

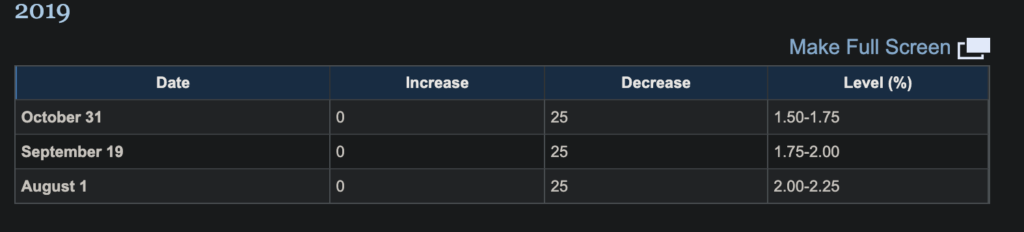

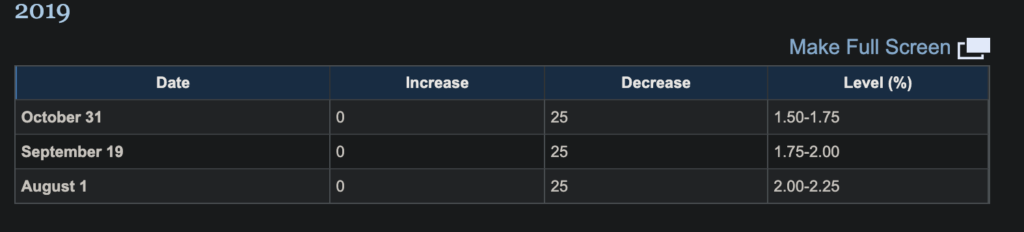

2019年の政策金利推移。引用元:https://www.federalreserve.gov/monetarypolicy/openmarket.htm

さて、そんな中で2020年1月30日にWHOが新型コロナウイルス感染症について、「国際的に懸念される公衆衛生上の緊急事態(PHEIC)」を宣言。その後の3月11日に新型コロナウイルス感染症をパンデミック(世界的な大流行)とみなせると表明しました。(https://www.niid.go.jp/niid/ja/より)

パンデミック後の2020年のアメリカ経済指標

長期金利:0.89%

インフレ率:1.23%

GDP成長率:-2.77%

とんでもない数値になっちゃいました・・・。GDP成長率がマイナスは人間で言うと瀕死状態です。

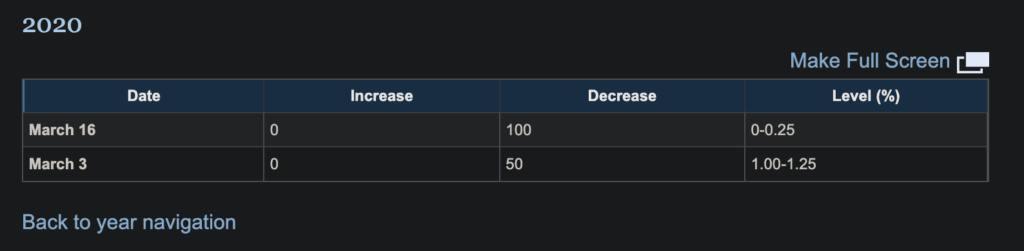

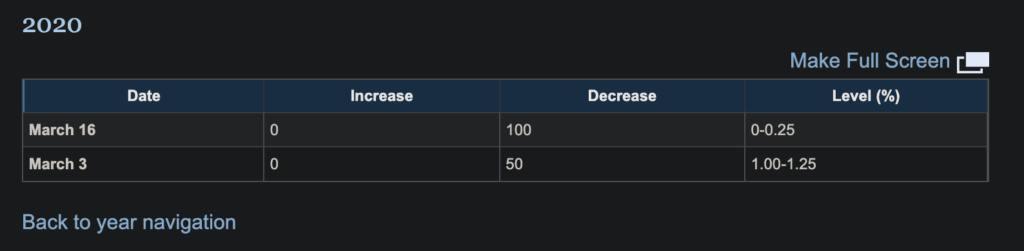

これを何とか蘇生するために、アメリカは政策金利を大幅に引き下げました。ちょうど人間にAEDをするようなものです。

2020年の政策金利推移。引用元:https://www.federalreserve.gov/monetarypolicy/openmarket.htm

これによって、長期金利も異例の0.89%となっています。

2020年は多くの州で「stay-at-home」、ロックダウンが発令され経済は冬の時代となります。

ようやく経済が再開したのは2021年の春頃。ワクチン接種の進展とともに徐々に経済活動が再開されます。

こうした中で、2021年の金利などはどう変わっていったのか。

経済再開後の2021年のアメリカ経済指標

長期金利:1.30%

インフレ率:4.7%

GDP成長率:5.95%

・・・アメリカすげえ!

GDP成長率が脅威の5.95%。金利を大幅に下げた結果、瀕死からのV字回復を果たします。

ただそれに伴ってまた別の問題が生じます。

インフレ率の急上昇

瀕死だった経済が超低金利というカンフル剤を打った結果、蘇生には成功したもののその代償としてモノやサービスの価格が上がってしまいました・・・。

その主な要因は次の通りです。

- 生産・物流の影響

- ロックダウンと供給制約による生産・物流の障害

- 商品・サービスの供給減少と価格上昇

- 財政・金融政策の刺激

- アメリカの大規模な財政刺激策

- FRBによる低金利と量的緩和

- 供給チェーンの混乱

- 世界的な供給チェーンの破壊

- 商品生産・輸送の困難とコスト上昇

- エネルギー・食品価格の上昇

- 石油価格の大幅上昇

- ロシアのウクライナ侵攻により、原油・小麦などの国際商品市況の高騰によるインフレ加速

- 需要の急回復

- ワクチン普及と経済再開による支出増加

- 供給不足下での価格上昇

- 労働市場の緊張

- 労働力不足と賃金上昇

- 価格へのコスト転嫁

これでもかっていうぐらい、インフレ率が上がる要因が散見されます。経済は回復したけど、インフレ率が高くなりすぎたことで、年度末から金利を徐々に上げてそれを抑制しようと試みています。

インフレ率と闘う2022年のアメリカ経済指標

長期金利:2.95%

インフレ率:6.8%

GDP成長率:4.0%

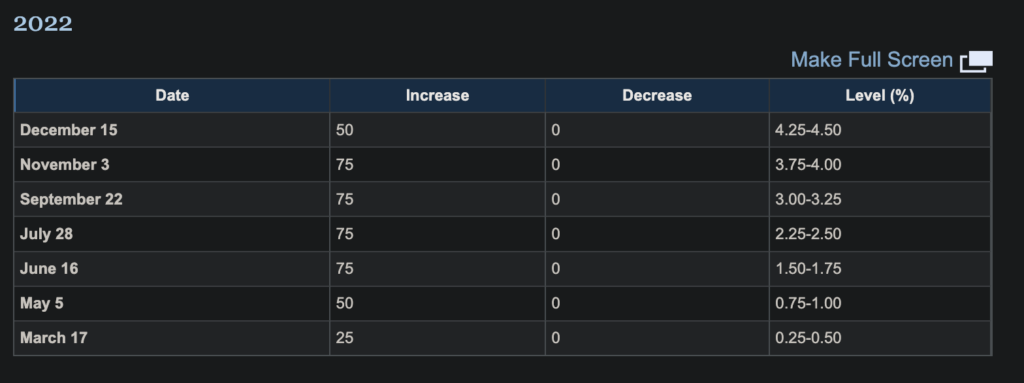

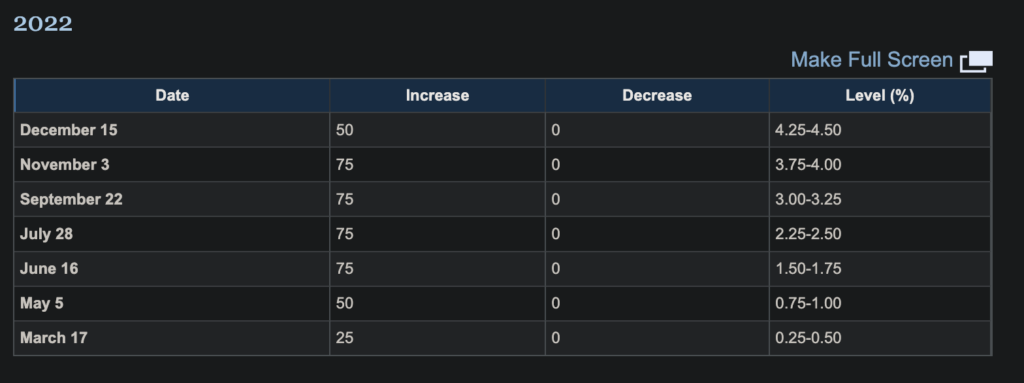

2021年と比較して、インフレ率を抑制するために政策金利の引き締め(利上げ)が目立ちます。

ただ、依然として生産コストの増加や急激な需要回復に供給が追いつかない、エネルギー価格上昇ということから、なかなかインフレ率は下がらない状況となっていました。

2022年の政策金利推移。引用元:https://www.federalreserve.gov/monetarypolicy/openmarket.htm

そして2023年のアメリカの金利とインフレ率

こうした中で迎えた2023年。下がらないインフレ率を抑制するために、年初から金利を上げ続けているというのが今年の流れでした。下記は2023年の1月から7月までの長期金利(10年国債利回り)とインフレ率の相関表となります。

| 月 | 10年国債の平均金利 (%) | インフレ率 (%) |

|---|---|---|

| 1月 | 4.037 | 6.4 |

| 2月 | 4.090 | 6.0 |

| 3月 | 4.179 | 5.0 |

| 4月 | 4.042 | 4.9 |

| 5月 | 4.097 | 4.0 |

| 6月 | 4.028 | 3.0 |

| 7月 | 4.107 | 3.2 |

ちなみに、政策金利(短期金利)は下記の通り。

| 月 | FRBの政策金利(%) | インフレ率(%) |

|---|---|---|

| 2023年1月 | 4.25 – 4.50 | 6.4 |

| 2023年2月 | 4.50 – 4.75 | 6.0 |

| 2023年3月 | 4.75 – 5.00 | 5.6 |

| 2023年4月 | 4.75 – 5.00 | 4.9 |

| 2023年5月 | 5.00 – 5.25 | 4.0 |

| 2023年6月 | 5.00 – 5.25 | 3.0 |

| 2023年7月 | 5.25 – 5.50 | 3.2 |

年初から金利を段階的に上げることで、だいぶインフレ率の抑制に効果が出ています。

ただ、米連邦準備理事会(FRB)の目標インフレ率は2%としているため、今後も金利の引き上げがあるかどうかが注目されます。

アメリカの金利動向まとめ

・パンデミック前の2019年は2%前後で推移。少し景気後退の兆しがあり金利を徐々に下げていた。

・2020年にパンデミック発生。アメリカ経済は瀕死となり、政策金利を大幅に下げる。

・2021年に経済活動再開。脅威的な回復を見せるが代償としてインフレ率が跳ね上がる。

・2022年になってもインフレ率は下がらず、政策金利を引き上げたがインフレ率は下がらず・・・。

・2023年に入って、金利は4%前後で推移。結果インフレ率は7月までで3.2%まで抑制された。

こんな流れでアメリカの金利は日本と比較して高い水準となっています。端的に言うと、

「経済政策としてパンデミック時に下げすぎた金利を、今はインフレ率を下げるために一生懸命上げている」

という状況です。

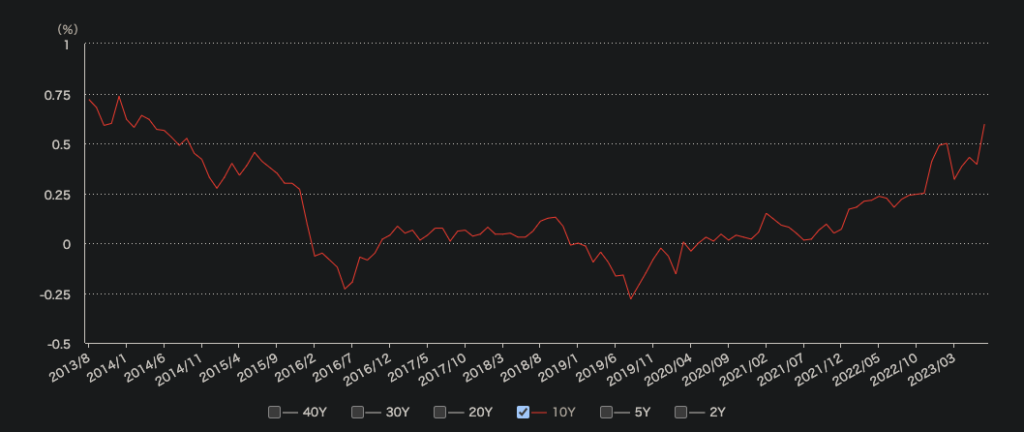

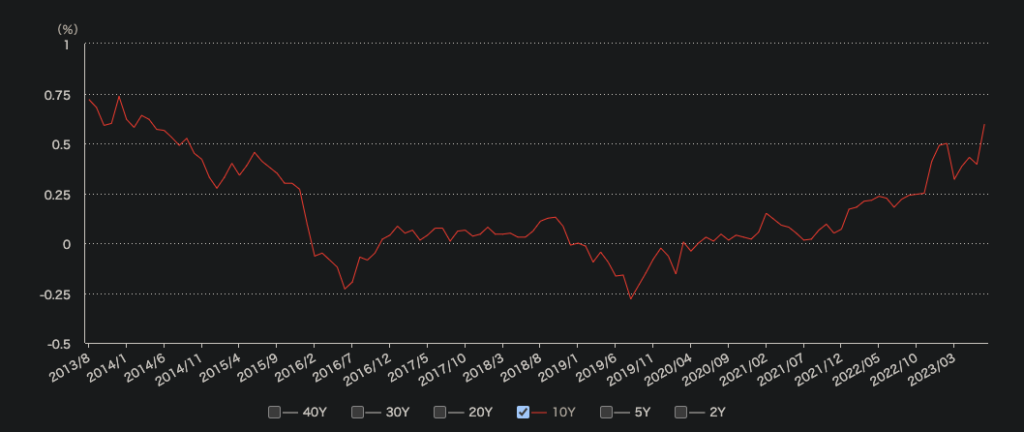

日本の金利が低いのはバブル崩壊とその後のデフレ・経済低成長が影響

日本の金利も見ていきますが、こちらは簡潔にまとめます。

結論から言うと、日本経済はバブル崩壊の1991年3月から長い期間、経済低迷とデフレーションに突入します。よく「失われた10年、20年」といった表現をされていますね。

経済後退をした日本は、景気刺激策として超低金利政策を取ります。ただ、アメリカと違うのはその低金利政策を取ってもなかなか経済状況が好転しないことでした。下記は日本の長期金利(10年国債利回り)の推移を示しています。

引用元:https://www.bb.jbts.co.jp/ja/historical/marketdata01.html

これを見てもわかるように、日本経済は金利がゼロ、あるいはマイナスという状態でずーっと推移しています。

金利を下げても思うように経済成長が促せない、また人口減少がそれに拍車をかけている状況で、なかなか打開策を見出せていません。

この結果として日本は世界的にみても低金利状態となっています。また、利上げを容易に出来ない大きな要因として、日本の国の負債はGDPに対する比率で見ると、世界でも最も高い水準にある、ということです。

金利が上昇すると、これらの国債の利払い負担が大幅に増加するので、そんな簡単には利上げすることが出来ない、という構造的な問題も抱えているのが、日本経済の現状です。

淡々と説明しているけど、日本経済本当に心配・・・。

FRBが追加利上げに言及

円安が進んだ二つ目の理由、それはFRBのボウマン理事がインフレ率を目標の2%まで低下させるためには「追加の利上げが必要になる」との見方を示したからです。

https://www.nikkei.com/article/DGXZASM7IAA05_Y3A800C2000000/

https://www.nikkei.com/article/DGXZASS0IMF01_Y3A800C2000000/

これによって、投資家は「元々日米の金利差があるのに、今後さらに金利差が広がるかもしれない。今のうちに円を売ってドルを買っておこう」という行動につながりました。

その後の8/10にインフレ率を測る7月の米消費者物価指数(CPI)が発表されて、前年同月比の上昇率が市場予想を下回りました。

https://www.nikkei.com/article/DGXZAS3LANY01_Q3A810C2000000/

これを受けて、「思ったよりもインフレ率が伸びてこなかったな」とFRBが判断をして9月の利上げを見送ることになるかも、という予測が広がった結果株価が上昇しています。

あくまで、FRBの目標インフレ率は2%なので、今後の動向次第で株価の上昇・下落は容易に変わりそうです。

経常収支の黒字が円高要因となっていない

円安が止まらない三つ目の理由は「日本の経常収支がプラスにも関わらず、それが円高を押し上げていない」ということです。

つまり、どういうこと・・・?

順に解説します。

まず、経常収支ってなんだ?

経常収支とは、国の国際収支の一部であり貿易・サービス収支、第一次所得収支、第二次所得収支の合計である。

https://www.mof.go.jp/policy/international_policy/reference/balance_of_payments/term.htm

- 貿易収支

- 国の輸出と輸入の差額を表す。⇨「国が他の国と行う『商品の売買』に関する収支」

- サービス収支

- サービスの輸出(例:観光、輸送、保険)と輸入の差額。⇨「国が他の国と行う“サービス”の売買に関する収支」

- 第一次所得収支

- 国際的な所得の移転に関する収支。⇨「国と他の国との間での“お金のやり取り”に関する収支」。主に次の二つのカテゴリーがある。

- 投資所得:

- 投資所得は、ある国の住民(個人や企業)が他の国で得た利益や利息、配当などの所得を指す。

- 例えば、日本の企業が外国に投資を行い、その投資から得られる利益(例:配当、利息)を得る場合。

- 労働所得:

- 労働所得は、ある国の住民が他の国で働いて得た賃金や給料を指す。

- 例えば、日本の人がアメリカで働いて給料を得る場合。

- 第二次所得収支

- 国際的な非対価の所得の移転に関する収支。⇨「国と他の国との間での“プレゼントのようなお金のやり取り”に関する収支」

- 収入として考えられるもの:他国からの援助金や寄付など。

- 支出として考えられるもの:他国への開発援助や災害援助など。

ややこしい表現もありますが、要は経常収支は「国としてどれぐらい儲けているか(収入)、損しているか(支出)」を表している、家計簿みたいなものと考えてください。

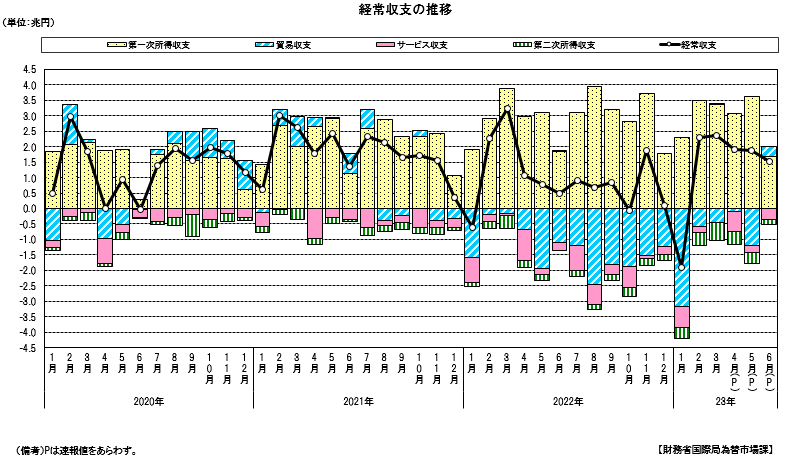

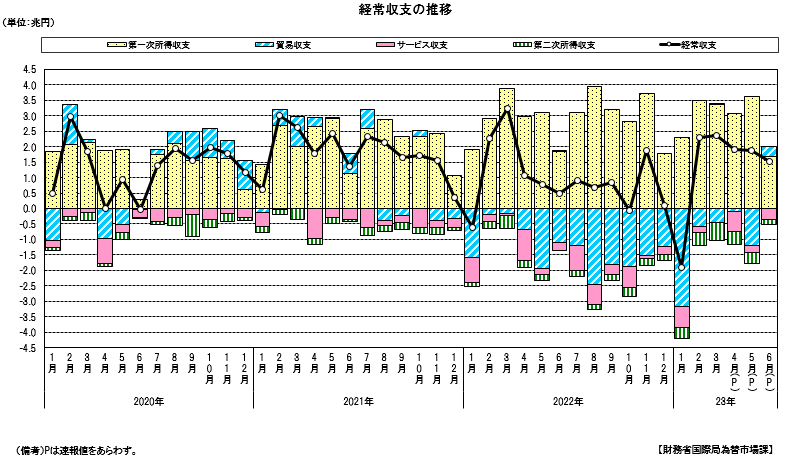

2023年1〜6月の国際収支統計において、経常収支が黒字と発表された

財務省が8/8に発表した国際収支統計で、日本は前年同期比11.1%増の8兆132億円の黒字になったと発表されました。

https://www.nikkei.com/article/DGXZQOUA080FM0Y3A800C2000000/

2020年から2023までの経常収支の推移

経常黒字である場合、普通なら「円高」を押し上げるはずなのに・・・

経常収支が黒字ということは、つまり「日本は他の国との取引で『収入』の方が『支出』よりも多い」ということになります。この場合、通常は下記の理由により「円高」を押し上げる要因になります。

- 外貨の増加

- 経常黒字は、日本が外国から多くの外貨(例えば、ドル)を受け取っている状態。

- 外貨の円への交換

- その外貨は、ビジネスや投資のために円に交換されることが多い。

- 円の需要が増加

- 外貨を円に交換する過程で、円の需要が増える。

- 円の価値が上昇

- 通貨の需要が増えると、その通貨の価値が上昇、これが「円高」を押し上げる。

簡単に言えば、経常黒字により外国から多くの外貨が日本に流入し、それが円に交換される過程で円の需要が増加し、結果として円の価値(円高)が上昇する、ということ。

じゃあ、実際の為替レートはどうなったのかというと・・・

| 日付 | 終値 (Price) | 始値 (Open) | 高値 (High) | 安値 (Low) |

|---|---|---|---|---|

| 08/11/2023 | 144.96 | 144.73 | 145.05 | 144.42 |

| 08/10/2023 | 144.73 | 143.73 | 144.83 | 143.29 |

| 08/09/2023 | 143.72 | 143.38 | 143.79 | 142.99 |

| 08/08/2023 | 143.37 | 142.48 | 143.51 | 142.40 |

| 08/07/2023 | 142.49 | 141.79 | 142.62 | 141.52 |

| 08/04/2023 | 141.75 | 142.57 | 142.89 | 141.55 |

| 08/03/2023 | 142.54 | 143.33 | 143.90 | 142.06 |

円安止まらんやん!!

発表があった8/8以降でも対ドルレートにおいて、円は下落を続けました。経常黒字が為替レートを決める決定的な要因にならずとも、少しは円高にふれてもいいはずです。

なのに円安なのはなぜ・・・。

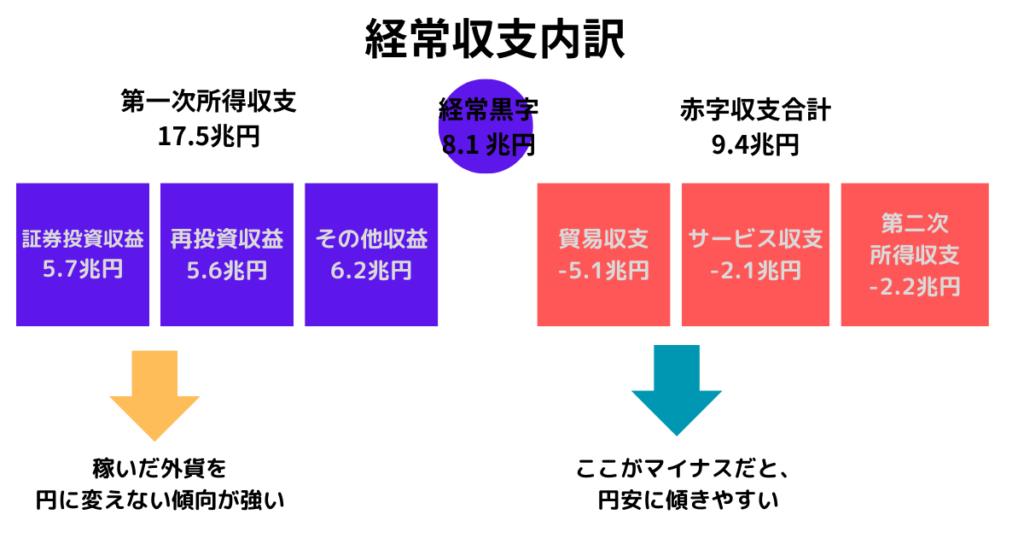

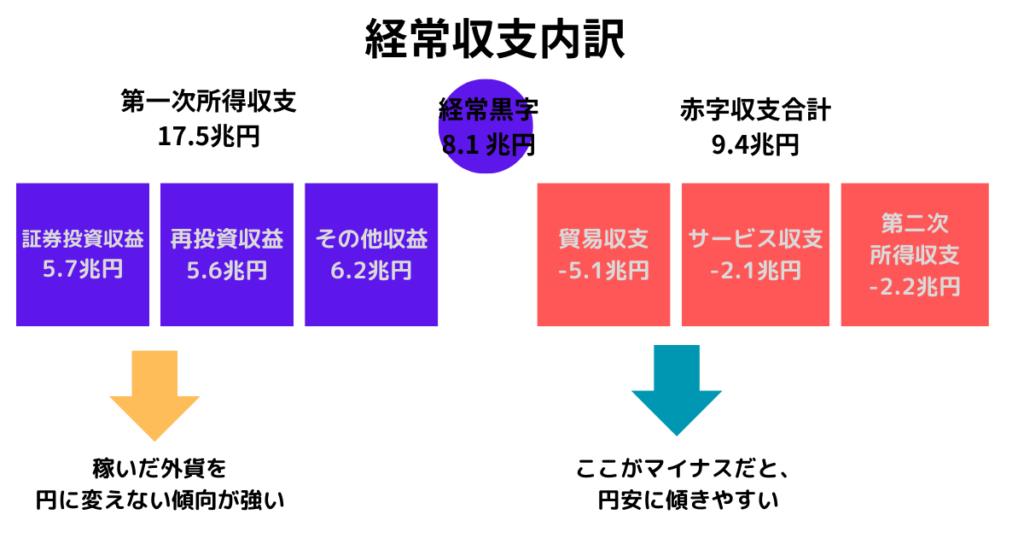

貿易収支ではなく、第一次所得収支で経常黒字を達成している

えっと・・・つまりどういうk

解説します。

鍵は「第一次所得収支の内訳」です。

経常黒字の中身を見てみよう

今回発表された経常黒字は約8.1兆円でした。つまり、国の家計簿としては黒字が出ている。そうすると上述したように海外で稼いだお金を円に戻す作用が働くのでは?と思います。

ここで、実際の経常収支の内訳を見てみましょう。

https://www.nikkei.com/article/DGXZQOUA075J80X00C23A8000000/

中身をよく見ると、黒字を達成しているのは「第一次所得収支」が大きく貢献しているのがわかります。

前述した「経常黒字ならば、円高を押し上げる」というのは、あくまで「日本が他の国よりも多くの商品を売ったり、サービスを提供したりしている状態」、つまりサービス収支と貿易収支がプラスの状態を想定しています。

ただ、今回の発表ではいずれも赤字です。ここが赤字ということは海外からモノやサービスを購入するために円を売って外貨を購入する必要があるので、円安に傾きやすくなります。

第一次所得収支が円高を押し上げない理由

そうは言っても、やっぱり経常収支としてはプラスなんだから、やっぱり円高を押し上げるんじゃない?

と思うかもしれませんが、問題はその黒字を出しているのが「証券投資収益」と「再投資収益」でその合計が64%であることです。

国際的な取引において、国内居住者が外国の証券(例えば、株式や債券)から得る利益、または外国居住者が国内の証券から得る利益の差額を指す。具体的には以下のような所得が含まれる。

配当所得(Dividends)

- 国内居住者が外国の株式から得る配当、または外国居住者が国内の株式から得る配当。これは、株式投資に対する利益の分配として現金や他の資産が送られる形態を取る。

利子所得(Interest)

- 国内居住者が外国の債券(例えば、国債や企業債)から得る利息、または外国居住者が国内の債券から得る利息。これは、貸し出しや預金に対して得られる所得。

要は、海外株式や債券でどれぐらいの収益が出たのか、を表す。また、株や債券はたとえ値上げりしてもすぐに利益確定をせずに「複利効果」を狙って再投資される傾向が強い。(インデックス投資などを、利益が出たからといってすぐに売らない、というと理解しやすいかもです)

外国の子会社や関連会社が利益を上げた場合、その利益を母国に送金せずに現地で再投資する場合の所得を指す。

- 具体例

- 例えば、日本の企業がアメリカに子会社を持っている場合、その子会社が利益を上げたとする。この利益を日本の親会社に送金する代わりに、アメリカの子会社がその利益を使って現地でさらなる事業拡大や設備投資を行う場合。

- 経済的意味

- 再投資収益は、親会社が外国の子会社や関連会社から直接受け取る現金の形態ではなく、その子会社や関連会社の事業拡大や資産増加の形で現れる。これは、親会社の資産価値(純資産)の増加として計上される。

- 統計上の取り扱い

- 再投資収益は、統計上、直接投資所得の一部として計上される。これは、親会社が子会社や関連会社から得る利益の一形態とされ、親会社の外国に対する投資のリターンの一部と見なされる。

つまり、例え日本企業を親会社に持つ海外子会社・関連会社が利益を上げたとしても、それを円に変えて親会社に還元することなく、稼いだ外貨のまま現地で設備投資などをする収益のこと。そのため、この再投資収益が黒字だとしても、円高要因には寄与しないことがほとんど。

稼いだ外貨を円に転換しない「経常黒字」だから

つまり・・・

○第一次所得収益=17.5兆円

このうち、「円高に寄与しない収益」である「証券投資収益」+「再投資収益」は11.3兆円。

つまり、円高に寄与する収益は実質17.5-11.3兆円=6.2兆円

○貿易・サービス収支などの赤字収支=-7.3兆円

「円高に寄与する黒字収支」6.2兆円 – 「円高に寄与する貿易・サービス収支」-7.3兆円

円高・円安を左右する、外貨・円ベースの収支=「-1.1兆円」

(事業に必要となるお金、キャッシュフローベースの収支=「-1.1兆円」とも言えます。)

ということで、統計上の日本の経常収支は8.1兆円だが、これはあくまで統計処理上の数値です。

実際に円高に寄与する収支は、実は「-.1.1兆円」となっています。そのために、経常収支は黒字だけど円安が加速する、という現象が発生している、というのが「経常収支の黒字が円高要因となっていない」内訳となっています。

結局、本当に円安を解消に寄与するには「貿易・サービス収支を黒字にする」、ということが重要ってことだね。

今後も円安は加速するのか?

ここまで見てきたように、この一週間で円安が進んだ原因は、

- 日米の金利差による構造的な問題

- FRBが追加利上げに言及したから

- 経常収支の黒字が円高要因となっていない

からだと推察されます。

では、これからも円安は続くのでしょうか?

上述したトピックですが、8/10に発表された「7月の米消費者物価指数(CPI)」が前年同月比の上昇率が市場予想を下回りました。

https://www.nikkei.com/article/DGXZQOGN00036_Q3A810C2000000/

目標インフレ率2%としているFRBですが、CPIが予想を下回ったことで、金利を引き締める(利上げする)ことを見送る可能性もあるとの観測があります。

これによってドルの利回りの魅力が低下をして、ドルを売って円を売る「ドル安円高」に進むのでしょうか。それともFRBが金融引き締めに言及し、日米金利差の拡大を加味してますます円安が進むのか。

また、これ以上円安が進む場合には日銀による為替介入も可能性としてはゼロではありません。

正直に言ってどちらにも傾く可能性があり、今後の動向を注視する必要がありそうです。

コメント