今日のトピックはこちら。

① 円が続落。米国金利の高止まりと、安全資産としての「円」の価値下落が影響。

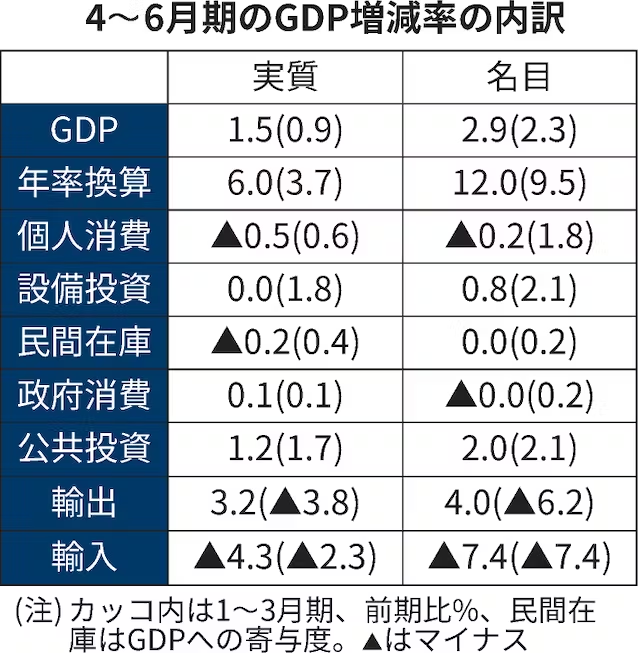

② 日本の4~6月GDP成長率6.0%も、不安しかない構造問題。

③ 中国経済の減速が顕在化。投資における「中国離れ」がより一層加速する危険あり。

順番に見ていきましょう。

先週から止まらない円安。一時は146.35円に。

先週でも触れた「止まらない円安」。8/11時点の終値は「144.96円」でした。

これを受けて、先週の対ドルレートは落ち着いたのでしょうか。

| 日付 | 終値 (Price) | 始値 (Open) | 高値 (High) | 安値 (Low) |

|---|---|---|---|---|

| 08/20/2023 | 145.32 | 145.34 | 145.47 | 145.27 |

| 08/18/2023 | 145.37 | 145.86 | 145.88 | 144.93 |

| 08/17/2023 | 145.83 | 146.35 | 146.57 | 145.62 |

| 08/16/2023 | 146.35 | 145.59 | 146.42 | 145.30 |

| 08/15/2023 | 145.57 | 145.56 | 145.88 | 145.10 |

| 08/14/2023 | 145.54 | 144.99 | 145.60 | 144.66 |

うん、全然上がってないね・・・。

先週の記事でも触れた通り、日米金利の構造的な問題をベースとして、投資家たちの「円を買う理由がない」「ドルを持っていた方が儲かる、安全」という理由がやっぱり大きくなっています。

ただ、先週はそれ以外の要因として中国経済の減速、停滞が表面化した関係で投資資金が安全資産に逃げた、ことも関係しています。

https://www.nikkei.com/article/DGXZASH7IAA06_Z10C23A8000000/

https://www.nikkei.com/article/DGXZQOUB156V30V10C23A8000000/

従来、「安全資産は円」と言われて来ましたが最早その通説は通用しないのでは・・・。

今回は円安が止まらない要因として「なぜ、安全資産としての円は買われなくなったのか」を焦点として説明したいと思います。

世界が危機的状況になると、買われるのは円”だった”

投資家たちが円を買っていた理由。それは戦争などの地政学的なリスクや、経済危機などによって「資産の目減り、多くは株式の下落」を避けるためでした。

自分の保有している株式が大きく下落する、となるとその株式を売り比較的に価値下落の影響が少ない資産にシフトするということです。

リーマン危機が訪れた、2008年のドル円レート

| Date | Price | Open | High | Low | Change % |

|---|---|---|---|---|---|

| 12/01/2008 | 90.61 | 95.50 | 95.57 | 87.12 | -5.12% |

| 11/01/2008 | 95.50 | 98.66 | 100.58 | 93.57 | -3.02% |

| 10/01/2008 | 98.47 | 106.03 | 106.56 | 90.92 | -7.13% |

| 09/01/2008 | 106.03 | 108.33 | 109.19 | 103.50 | -2.55% |

| 08/01/2008 | 108.81 | 107.88 | 110.69 | 107.30 | +0.91% |

| 07/01/2008 | 107.83 | 106.11 | 108.39 | 103.77 | +1.62% |

| 06/01/2008 | 106.11 | 105.30 | 108.59 | 103.86 | +0.56% |

| 05/01/2008 | 105.52 | 104.00 | 105.89 | 102.57 | +1.52% |

| 04/01/2008 | 103.94 | 99.89 | 104.89 | 99.59 | +4.12% |

| 03/01/2008 | 99.83 | 103.58 | 104.20 | 95.71 | -3.89% |

| 02/01/2008 | 103.87 | 106.41 | 108.63 | 103.77 | -2.34% |

| 01/01/2008 | 106.36 | 111.69 | 112.06 | 104.95 | -4.49% |

東日本大震災が起こった、2011年のドル円レート

| Date | Price | Open | High | Low | Change % |

|---|---|---|---|---|---|

| 12/01/2011 | 76.94 | 77.64 | 78.25 | 76.89 | -0.72% |

| 11/01/2011 | 77.50 | 78.14 | 78.64 | 76.57 | -0.90% |

| 10/01/2011 | 78.20 | 77.14 | 79.54 | 75.57 | +1.51% |

| 09/01/2011 | 77.04 | 76.66 | 77.87 | 76.11 | +0.59% |

| 08/01/2011 | 76.59 | 77.41 | 80.25 | 75.96 | -0.18% |

| 07/01/2011 | 76.73 | 80.51 | 81.50 | 76.74 | -4.71% |

| 06/01/2011 | 80.52 | 81.49 | 81.54 | 79.68 | -1.23% |

| 05/01/2011 | 81.52 | 81.11 | 82.25 | 79.57 | +0.38% |

| 04/01/2011 | 81.21 | 83.20 | 85.57 | 81.04 | -2.33% |

| 03/01/2011 | 83.15 | 81.80 | 83.31 | 76.64 | +1.68% |

| 02/01/2011 | 81.78 | 82.07 | 84.00 | 81.11 | -0.37% |

| 01/01/2011 | 82.08 | 81.19 | 83.68 | 80.95 | +1.12% |

コロナウイルスが発生した、2020年のドル円レート

| Date | Price | Open | High | Low | Change % |

|---|---|---|---|---|---|

| 12/01/2020 | 103.24 | 104.32 | 104.76 | 102.88 | -0.99% |

| 11/01/2020 | 104.27 | 104.57 | 105.69 | 103.17 | -0.35% |

| 10/01/2020 | 104.64 | 105.46 | 106.12 | 104.03 | -0.77% |

| 09/01/2020 | 105.45 | 105.93 | 106.57 | 104.00 | -0.42% |

| 08/01/2020 | 105.89 | 105.89 | 107.06 | 105.10 | +0.01% |

| 07/01/2020 | 105.88 | 107.93 | 108.17 | 104.18 | -1.89% |

| 06/01/2020 | 107.92 | 107.74 | 109.86 | 106.07 | +0.14% |

| 05/01/2020 | 107.77 | 107.18 | 108.09 | 105.98 | +0.56% |

| 04/01/2020 | 107.17 | 107.54 | 109.39 | 106.36 | -0.33% |

| 03/01/2020 | 107.53 | 107.39 | 111.72 | 101.18 | -0.50% |

| 02/01/2020 | 108.07 | 108.41 | 112.22 | 107.50 | -0.29% |

| 01/01/2020 | 108.38 | 108.63 | 110.29 | 107.64 | -0.21% |

いずれも世界的な経済危機や景気減速を引き起こしうるイベントで、そのすべてにおいて円高となっていました。

ロシアによるウクライナ侵攻で、円は買われなかった

では直近に起こったロシアによるウクライナ侵攻は、円高になったのでしょうか?

ロシアによるウクライナ侵攻が起こった、2022年のドル円レート

| Date | Price | Open | High | Low | Change % |

|---|---|---|---|---|---|

| 12/01/2022 | 131.11 | 138.07 | 138.18 | 130.57 | -5.01% |

| 11/01/2022 | 138.03 | 148.71 | 148.83 | 137.49 | -7.18% |

| 10/01/2022 | 148.71 | 144.61 | 151.96 | 143.52 | +2.74% |

| 09/01/2022 | 144.75 | 138.97 | 145.91 | 138.92 | +4.17% |

| 08/01/2022 | 138.96 | 133.23 | 139.08 | 130.40 | +4.33% |

| 07/01/2022 | 133.19 | 135.73 | 139.40 | 132.51 | -1.87% |

| 06/01/2022 | 135.73 | 128.65 | 137.01 | 128.63 | +5.48% |

| 05/01/2022 | 128.68 | 129.77 | 131.36 | 126.36 | -0.89% |

| 04/01/2022 | 129.83 | 121.67 | 131.26 | 121.67 | +6.72% |

| 03/01/2022 | 121.66 | 115.00 | 125.11 | 114.64 | +5.80% |

| 02/01/2022 | 114.99 | 115.13 | 116.35 | 114.15 | -0.10% |

| 01/01/2022 | 115.10 | 115.10 | 116.36 | 113.47 | +0.02% |

円高になるどころか、めちゃくちゃ円安に傾いてますね・・・。

従来の流れからすると、ロシア侵攻の影響で資源高騰や小麦の価格高騰など経済的に様々なマイナス要因・混乱を引き起こす可能性があり、それによって株式が下落すると投資家が予想するならば、安全資産である「円」が買われてもいいはずです。

でも、今回はむしろ「ドルが買われた」。これはつまり世界からみて、安全資産は円ではなくドルだというジャッジが下されたのではないか、ということになります。

もはや安全資産は円ではなく、ドルだ。

安全資産として魅力がなくなった可能性のある「円」。どうして従来の流れと逆行して「ドル」が買われたのでしょうか。様々な要因が考えられますが、主に下記三点が主要因として考えられます。

- 日米における金利差

- 米国経済の堅調な成長

- 貿易赤字による円安圧力の懸念

1. 日米における金利差

先週の記事でも触れましたが、日米における金利差は構造的に縮まりにくい状況です。

●米国:パンデミックにより経済が瀕死。政策金利を大きく下げて蘇生するも、インフレ率が急上昇。それを抑制するために、政策金利を景気や物価を見ながら上げている状況。

●日本:バブル崩壊後、長期に渡る経済低成長とデフレにより金利はゼロないしはマイナスで推移。人口減少や輸入資源の高騰など経済成長に影を落としており、また膨大な国債償還があるため簡単に利上げできない状況。

2. 米国経済の堅調な成長

パンデミックからの復活とその後の経済成長は、ドルが安全資産として魅力的に移る大きな要因となる。安定した経済成長=経済的・地政学的な不安定さがある中でも、比較的安心して資産をドルに振れる、と考えられる。

| 年 | 平均GDP成長率 |

|---|---|

| 2020 | -2.77% |

| 2021 | 5.95% |

| 2022 | 4.0% |

3. 貿易赤字による円安圧力

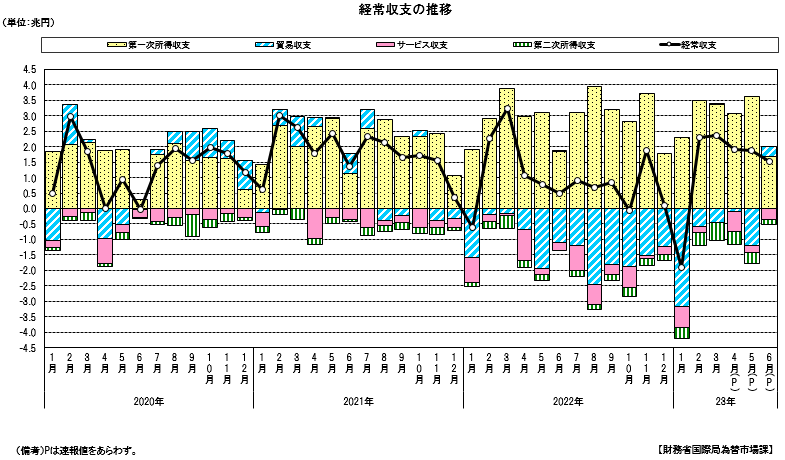

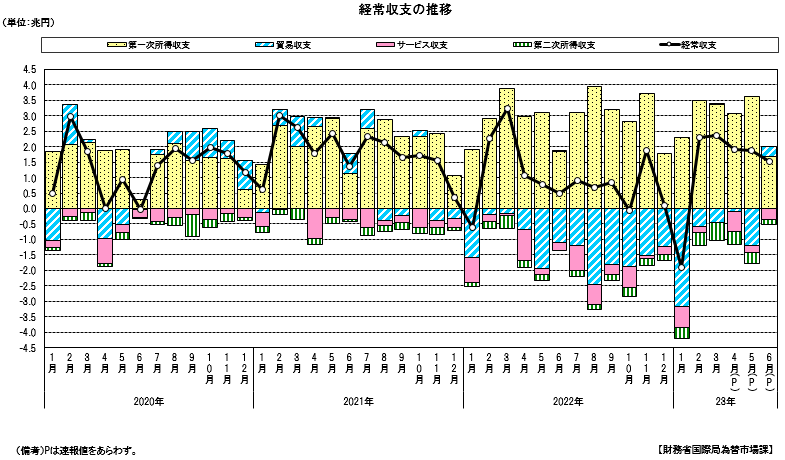

下記グラフからも分かるように、日本は2022年の8月ごろから、貿易収支は赤字となっています。

貿易収支が赤字=円を売って外貨を購入して商品・サービスを利用するため、円の価値が下がる=円安が進みやすい、という構造となっています。

安全資産としての円を見たときに、資産を目減りすることを避けるために円を購入したのに、その円が安くなる(=価値が下がる)のは本末転倒です。日本の経常収支からも、円の魅力が低下しているのが分かります。

以上三点が、従来の「安全資産といえば円」が変化しドルがその地位に取って変わった理由となります。

しかも、この三要因は簡単に構造変化しにくいので、今後もドルが安全資産としての立場を強めるかもしれないね・・・。

今後の対ドルレートは日銀の為替介入も視野に。

先週、先々週と対ドルレートは145円台となりました。昨年2022年9月には、同じく145円台を受けて日銀が「円買い・ドル売り」の為替介入を実施しています。

日米間の構造的な金利差や、中国経済の不安定さからくる安全資産としてのドル需要などもあり、市場介入の可能性がかなり高まっています。今週はこの日銀の動きによってドル円レートが大きく動くかもしれません。

https://www.nikkei.com/article/DGKKZO73560980T10C23A8EA2000/

https://www.nikkei.com/article/DGKKZO73689510Y3A810C2MM8000/

4~6月期のGDP成長率が6.0%でも不安なワケ

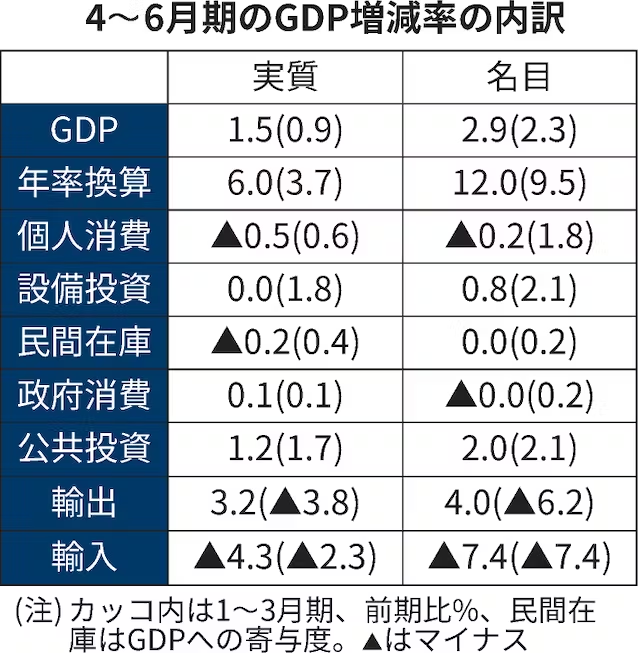

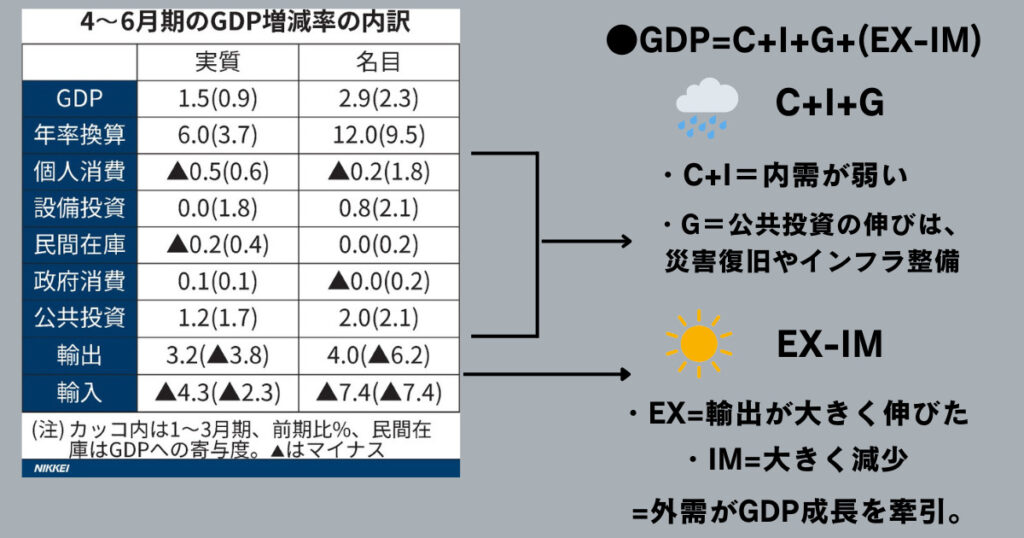

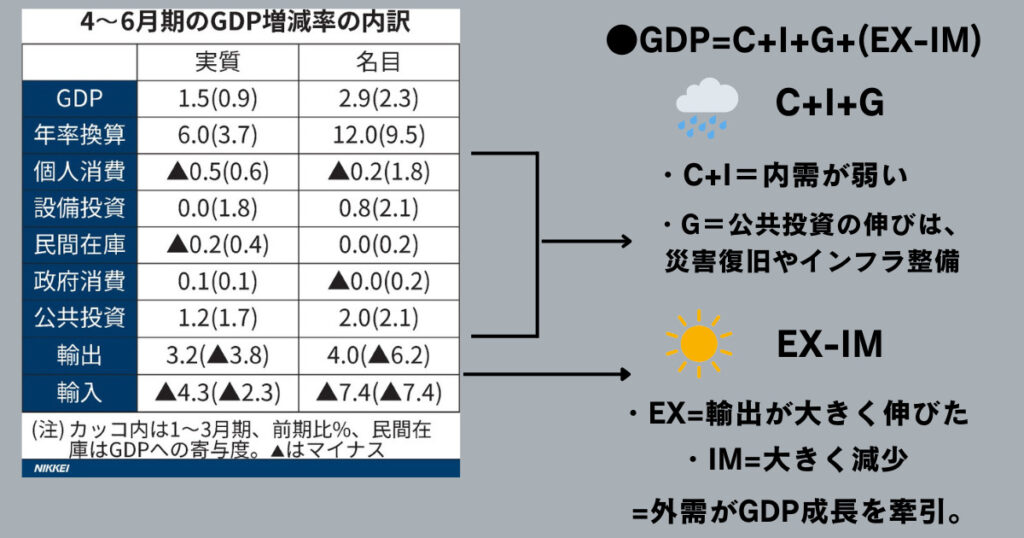

8/15、内閣府が4〜6月期の国内総生産(GDP)速報値を発表し、物価変動の影響を除いた実質の季節調整値で前期比1.5%増、年率換算で6.0%増でした。

https://www.nikkei.com/article/DGXZQOUA141P70U3A810C2000000/

上記URLより抜粋

成長率6.0%、実額は実質年換算で560.7兆円で過去最高ってことで、日本絶好調やな!

数字だけ見て、中身をちゃんと精査しないと危ないぞー!!

先週の記事でも書きましたが、数字が良い結果だからと言ってその中身を鵜呑みにすると危ういです。

↑この時は「経常黒字だけど、それが円高要因になりづらい」ということを解説しています。

今回も、上記「GDP増減率の内訳」をベースにGDP6.0%成長は果たして手放しで喜んでいいのかどうか、検証していきます。

そもそもGDPってなんだ?

GDP=Gross Domestic Product=「ある地域で一定期間(一年間)に生み出された付加価値の総額」

=「付加価値」とは、つまり「どれぐらい儲けたか」を表す。

=「日本国内で作り出された財(モノ)とサービスの合計」とも言える。

=生み出された付加価値は「家計(賃金)・企業(利益)・政府(税金)」によって分配され、消費される。

=つまり、生み出された付加価値(=生産)と消費(=支出)された付加価値は同じ。なので、GDPを支出の観点からみると、次のように計算できる。

GDP=C(民間消費)+I(民間投資)+G(政府支出)+(EX-IM)(輸出-輸入)

・C+Iは民間の消費と投資で「民需」、Gは政府の消費と投資で「政府支出」、「EX-IM」は輸出と輸入の差で「貿易収支」を表しています。

*(EX-IM)が直感的に分かりにくいですが、GDP+IM=C+I+G+EXと置き換えることで「GDPに輸入を足した金額(財、サービス)を民需+政府支出+輸出(海外が買っている)が賄っている(購入している)ということです。

<具体的には何を指しているのか?>

民間消費=家計が最終的に消費する財・サービス。家電や自動車、日用品やレジャーなど。

民間投資=企業や個人が収益増加を目的として行う支出。新しい機械・設備の導入や在庫投資など。

政府支出=政府や自治体などの公的機関が行う支出。公務員の給与やインフラの建設・維持、年金など。

貿易収支=工業製品(自動車など)・原材料(石油や鉱物など)・サービス(旅行や保険など)の輸出-輸入。

名目GDPと実質GDPは何が違うのか?

○名目GDP

=特定の期間(通常は1年)に国内で生産される財とサービスの総価値を、その期間の現行の市場価格で計算したもの。

=「現行の市場価格」とはつまり自分たちが日々購入している価格のこと。なので、物価水準が上がったり下がったりすると商品・サービスの値段は変わるので、実際にどれだけ多く売れたのか分かりにくい。(=実際の経済成長率は測れない)

○実質GDP

=名目GDPをある基準年の価格に調整して計算したもの。物価の変動の影響を取り除いて、実際にどれぐらい商品・サービスが売れたのか(=実際の生産量の変動)が分かるため、正しく経済成長率を測ることができる。

・基準年

実質GDPを計算する際に使用される概念で、ある特定の年を基準として、その年の物価や生産量を「1」としたときの、他の年の物価や生産量の相対的な変動を示すもの。

=商品やサービスの価格がどれくらい変わったかを測るための「基準」となる年のこと。2023年現在、日本は2015年の価格や経済状況を基にしている。

つまり・・・

名目GDPは付加価値の合計額が「今の市場価格」となるため、その結果の増減が「日本経済が成長(衰退)した」からなのか、「物価が上昇(下落)した」からなのか分からない。

そこで、名目GDPをベースにして物価の影響を取り除いた方が、実際の日本経済の成長・衰退が分かるのではないか、と考案されたのが実質GDP。そのため、経済指標において重要なのはあくまで「実質GDP」の方。

また、上記「物価の変動」を表す指数があり、それを「GDPデフレーター」と呼んでいる。

GDPデフレーター = 名目GDP÷実質GDP×100

ある基準年(日本の場合には2023年時点で2015年を設定している)を100とした時に、

・100よりも大きい場合=物価が上昇している=名目GDP>実質GDP

・100よりも小さい場合=物価が下落している=名目GDP<実質GDP

*デフレーターは英語で「Deflator」と表記し、語源は「気球のように膨らんだものから空気を抜く」「しぼませる」という意味となります。イメージとしては、物価上昇で膨らんだ名目GDPをGDPデフレーターを使用してしぼませ、正しい姿の実質GDPに戻るという感じです。

言ってることは何となく分かるけど、まだちょっと「名目・実質」の具体的なイメージがわかないかも・・・

もっと名目GDPと実質GDPについて知りたい方へ

○前提

ある島では、砂糖が唯一の財として取引されているとします。また、「生産と価格を比較するための基準年は2020年」とします。

2020年から2023年における、砂糖の生産量と価格(1kg)は以下のような推移でした。

| 年度 | 生産量 | 価格(1kgあたり) |

|---|---|---|

| 2020年(基準年) | 100kg | 8000円 |

| 2021年 | 80kg | 10000円 |

| 2022年 | 110kg | 7000円 |

| 2023年 | 100kg | 10000円 |

●まずは2020年と2021年の名目GDPと実質GDPを計算していきます。

名目GDP

2020年=100×8000=80万円

2021年=80×10000=80万円

実質GDP

2020年=100×8000=80万円

2021年=80×8000=64万円

上記を見ると、名目GDPは変化がありませんでしたが実質GDPは減少しました。

特に実質GDPの太字で記載しているところが重要で、ここで「8000」としているのは基準年を2020年としているためです。これにより、物価変動を除いて「本当に経済は成長しているのか?島は豊かになったのか?」を算出しています。

上記ですと、2020年よりも2021年の方が砂糖の生産量が減少したため、経済的な豊かさ(経済成長)は落ち込んだ、と言えます。

●各年の名目GDPと実質GDPを見てみよう

名目GDP

2020年=100×8000=80万円

2021年=80×10000=80万円

2022年=110×7000=77万円

2023年=100×10000=100万円

実質GDP

2020年=100×8000=80万円

2021年=80×8000=64万円

2022年=110×8000=88万円

2023年=100×8000=80万円

↓

| 年度 | 名目GDP | 実質GDP |

|---|---|---|

| 2020年(基準年) | 80万円 | 80万円 |

| 2021年 | 80万円 | 64万円 |

| 2022年 | 77万円 | 88万円 |

| 2023年 | 100万円 | 80万円 |

●GDPデフレーターを用いて物価水準も見てみよう。

GDPデフレーター = 名目GDP÷実質GDP×100

| 年度 | GDPデフレーター |

|---|---|

| 2020年 | 100 |

| 2021年 | 125 |

| 2022年 | 87.5 |

| 2023年 | 125 |

と、こんな感じで「実質GDP」では「本当に経済は発展している?」といった観点で、GDPデフレーターは「物価は上がってるの、下がってるの?」という観点でそれぞれ国の経済を点検・評価している指標です。

*上記は分かりやすく2020年を基準年としており、これに基づいて実質GDPを算出する方式を「固定基準方式」と呼びます。これは計算が簡易な反面、年数が経つにつれて指標の正確性に欠けていきます。そのため、2023年の日本では特定の一年ではなく数年の平均価格を利用する「連鎖方式」を採用して算出しています。

参考:https://www.esri.cao.go.jp/jp/sna/data/data_list/kakuhou/files/about_old_kaku/pdf/shiryou_rensa.pdf

これで最後。年率換算・前期比・前期年比率を知る。

新聞とか読んでると、似たような単語が出てきて混乱するー!

○年率換算

四半期や月次のGDP成長率を1年間続いた場合の成長率に換算することを指す。具体的には、四半期や月次の成長率を基にして、それが1年間続いた場合のGDPの成長率を計算する。

・年率換算成長率=(1+四半期成長率)^4−1

例)四半期GDP成長率が2%だったとしてこれを年率換算すると、(1+0.02)^4-1=約8.24%となる。

○前期比

これは、直前の期間(例えば前の四半期や前の月)と比較したときの成長率や変化率を示します。

○前期年比率

これは、同じ期間の1年前(例えば去年の同じ四半期)と比較したときの成長率や変化率を示す。

長かったですね。すいません・・・。

でも、上記の用語と数字の意味を知ると今後のニュースや新聞がぐっと分かるようになります。是非参考にしてみてください。

参考URL

https://www.esri.cao.go.jp/jp/sna/data/data_list/sokuhou/gaiyou/pdf/main_1.pdf

https://www.dir.co.jp/report/research/economics/japan/20230815_023936.pdf

https://www.apir.or.jp/wp/wp-content/uploads/%E6%97%A5%E6%9C%AC%E7%B5%8C%E6%B8%88%E6%9C%88%E6%AC%A1_No.136_2023_July.pdf

https://www.nri.com/jp/knowledge/blog/lst/2023/fis/kiuchi/0815_3

https://www.nikkei.com/article/DGXZQOUA152LB0V10C23A8000000/?type=my

https://www.smbcnikko.co.jp/terms/eng/g/E0043.html

今回のGDP成長は内需ではなく、外需が伸びたから。

ここで再度、今回発表された4〜6月期の国内総生産(GDP)速報値を見てみましょう。

GDPデフレーター=前年同期比3.4%上昇

参照URL:https://www.nikkei.com/article/DGXZQOUA141P70U3A810C2000000

民間の消費・投資(C+I)が弱い・・・

上記画像のうち内需(=家計・企業の消費、投資)にあたるのは、「個人消費・設備投資・民間在庫」の部分。

ここの増減率を見ると、伸びてないどころかマイナスになってます。ということはつまり、

・GDPデフレーターが昨年とおなじ4-6月と比べて3.4%上昇している。その結果、家計・個人消費が物価高の影響を受けて伸び悩んでマイナスとなっている。

・設備投資はなく在庫投資がされていないので、将来的な需要に不安があり、積極的な投資ができていない。

といったことが読み取れます。

東京都区部 2023年(令和5年)7月分(中旬速報値)https://www.stat.go.jp/data/cpi/sokuhou/tsuki/pdf/kubu.pdf

昨年から徐々に物価が上がってきてて、家計が苦しいのが読み取れるね・・・。

輸出が好調+輸入が減少したのが、GDPが伸びた最大の要因

4~6月期の総評と、次期7~9月期のGDP成長はどうなる?

輸出が伸びて輸入が減ると、必然的にGDPは押し上げられます。今回の発表では年率換算で6.0%増と、民間予想を大きく上回りました。

ただ、その内訳を見ると民間消費・投資の伸びはマイナスに振れている一方で、外需は大幅なプラスとなりました。前期比3.2%増と大幅に伸びた一方で円安や鉱物性燃料などの需要減によって、輸入は減少。

結果として外需の伸びがGDPを押し上げる結果となりました。ただ、やはり懸念は民間消費と投資の落ち込みです。

民間消費(家計消費)は物価高のあおりを受けて買い控えなどが継続しそうです。また、コロナウイルスが5類に移行したことや円安の影響で、インバウンドによる商品・サービスの増加が予想されます。ただ国内のホテルやテーマパークなどの従業員はコロナウイルスの影響で削減気味のため、必然的に価格は上昇圧力にさらされると思います。結果として国内旅行などのサービスも内需は冷え込むかもしれません・・・。

(ディズニーランドが2023年10月1日からパークチケットを値上げなど、既にその傾向があったりしますね・・・。

参考:https://diamond.jp/articles/-/325344)

また、日本の「高齢化社会」という人口構成も内需が伸びにくい大きな要因でもあります。下記の日経記事によると「国内の消費支出は65歳以上世帯が4割を占め、年金暮らしの世帯が国内総生産(GDP)の15%に影響する」としています。

https://www.nikkei.com/article/DGKKZO73562150T10C23A8MM8000/?type=my

物価が高くなる中で、それに合わせて賃金も上昇するというのが好循環として期待されていますが、年金受給額は賃金と比較して上昇率がインフレ率に追いつきにくいため、「将来的な物価高に備えて、消費を抑えよう」と考える高齢者が増えるのは必然のように思われます。そうなると、今後の民間消費はなかなか伸びないかもしれません。

日本の65歳以上世帯の金融資産の7割弱は現預金のため、インフレになればなるほど現金の価値は落ち、生活が苦しいと感じる人が多くなるかもしれません。

新NISAが2024年からスタートし、「貯蓄から投資へ」という流れを政府は醸成しようとしていますが、高齢者の方が預金を崩してまでリスク資産に投資するでしょうか・・・。パッシブ投資であるインデックス投資にしても複利効果は受容しづらく、積極的なNISA活用には至りづらいと考えます。そのため、現預金が金融資産の7割、という観点からも今後も物価上昇が続く限りは積極的な消費は期待できないかもしれません。

輸出に関しても明るい兆しは少なく、中国経済の減速などにより外需が落ち込むことで、今期の好調をキープできるかは不透明です。

以上のことから、7~9月期の実質GDPの成長率は「マイナス」になると考えています。

中国経済、やばいかもです・・・。

GDP世界二位の中国経済が大ピンチです。

従来より懸念されていた不動産不況がここに来てより鮮明化し、経営再建中の中国恒大集団は17日、米国で連邦破産法15条の適用を申請。

中国不動弾最大手の碧桂園控股(カントリー・ガーデン・ホールディングス)が8月10日、2023年1~6月期の最終損益が500億元(約1兆円)前後の赤字に転落したと発表。翌11日には米ドル債の流通利回りは3000%を突破しました。8/19の日経では私募債の償還を3年間延長する案を債権者に提案する、といった記事が掲載されています。

上記の懸念から、外国企業が4~6月に中国で工場建設などに投じた対内直接投資は49億ドル(約7100億円)となり、これは前年同期と比べて87%減となっています。海外の投資家が資金を中国から引き上げ・撤退しているのが顕著に現れています。

いったい中国経済に何が起きているのか・・・。今回は「中国の不動産バブルの形成と崩壊危機、それが中国経済に起こす影響」について考察していきます。

参考:https://www.nikkei.com/article/DGKKZO73562080T10C23A8MM8000/

https://www.nikkei.com/article/DGKKZO73730080Z10C23A8MM8000/

経済成長と共に不動産市場が拡大していく

●簡易的な中国経済の成長歴史

- 改革開放政策:

- 1978年、鄧小平を中心とする中国共産党の指導者たちは、経済の改革開放政策を開始。これにより、外国との貿易や投資が促進され、経済の市場化が進められる。

- 外資の導入:

- 1980年代から1990年代にかけて、多くの外国企業が中国に進出。安い労働力や巨大な市場を求めてのもので、これにより中国は世界の工場としての地位を確立していく。

- 経済特区の設立:

- 深圳や珠海などの経済特区が設立され、外資の導入や技術移転が促進される。これにより、先進国の技術やノウハウが中国にもたらされ、産業の近代化が進行。

- WTO加盟:

- 2001年、中国は世界貿易機関(WTO)に加盟。これにより、国際的な貿易ルールに従った取引が拡大し、中国の輸出が大幅に増加。

- 都市化の進行:

- 2000年代以降、農村部から都市部への人口移動が進行。これにより、都市部の消費や不動産市場が拡大し、経済成長を支える要因となる。

- 経済発展に伴い、中産階級が増加。所得向上も相まって国内消費が拡大した。

といった形で、すごくざっくりですが中国経済の発展を追ってみました。

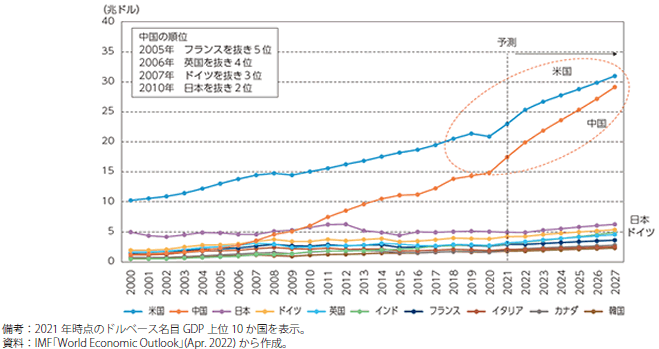

特に2000年代からのGDPの伸びは目覚ましく、下記グラフからでもGDP成長率は急激な上昇を見せています。

引用元:https://www.meti.go.jp/report/tsuhaku2022/2022honbun/i1240000.html

こうした急激な経済発展の中で、「農村部から都市部への人々の移動」・「中国国民全体での近代化と所得向上」などによって、とりわけ不動産価格が上昇を続けました。

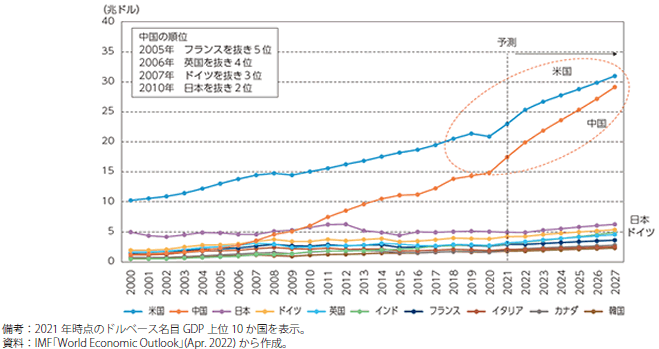

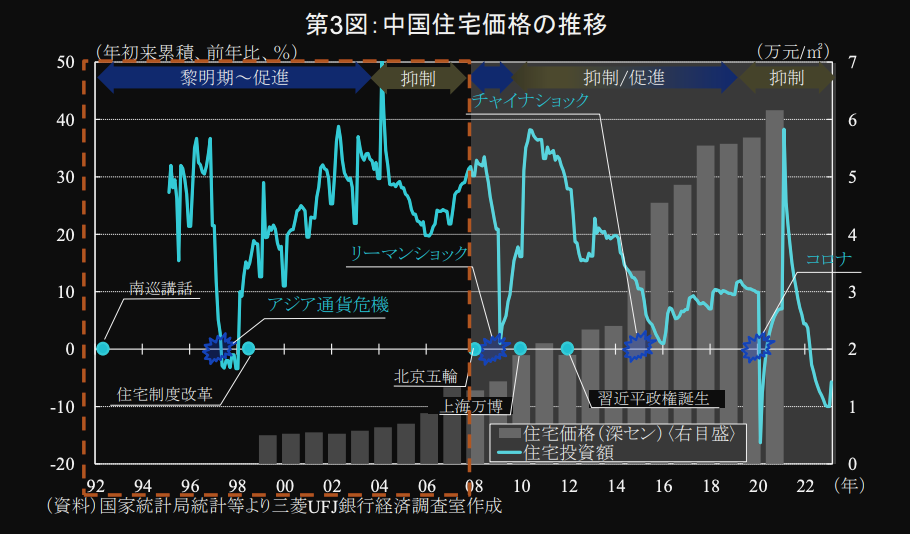

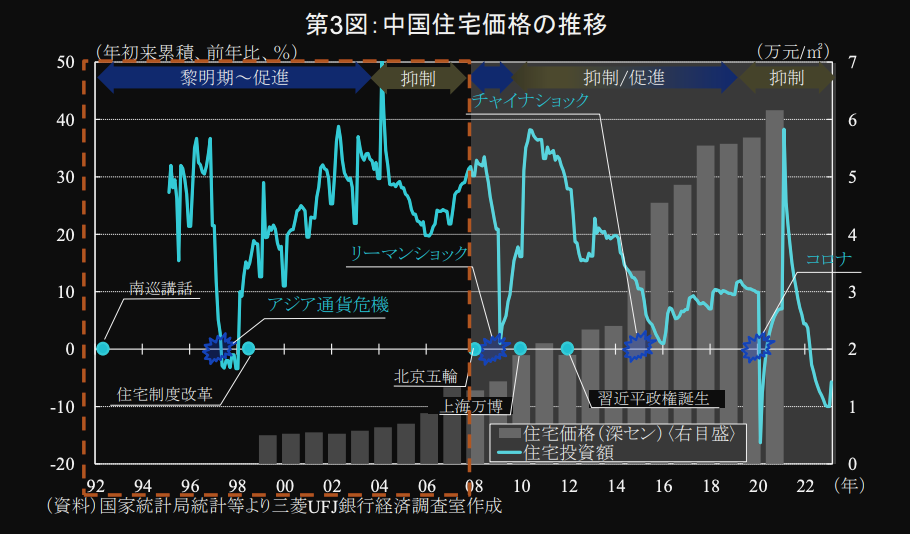

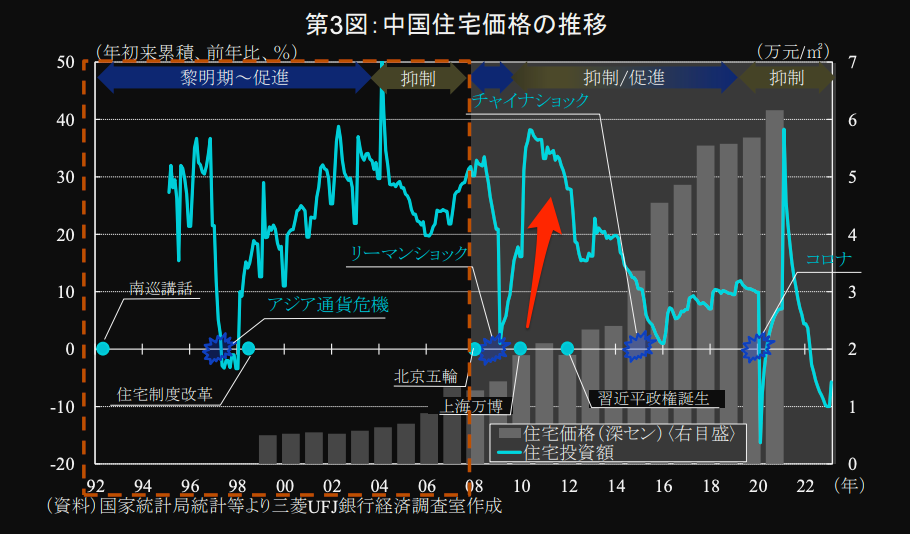

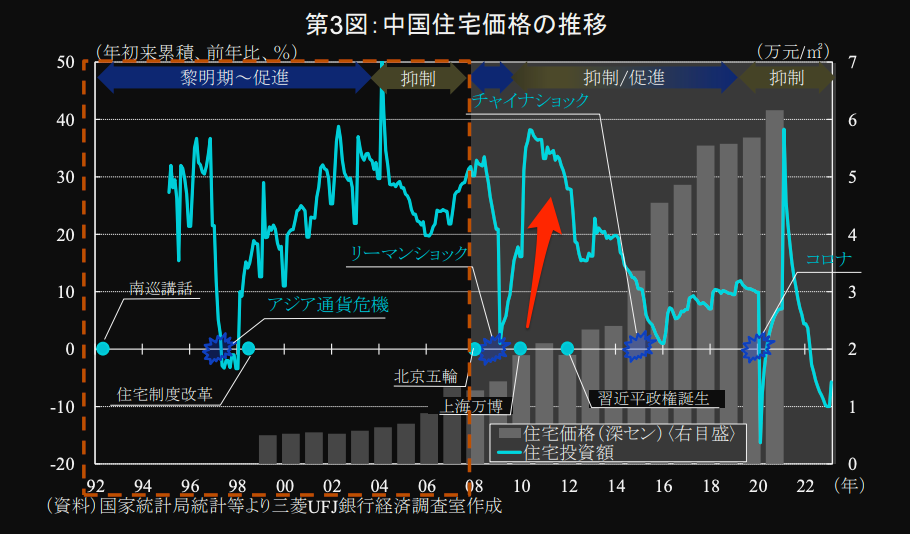

引用元:https://www.bk.mufg.jp/report/ecoinf2023/report_ch_20230608.pdf

●中国における不動産価格上昇の要因

- 都市化の進行:中国の急速な経済成長に伴い、多くの人々が農村から都市へと移住。これにより、都市部での住宅需要が急増し、不動産価格が上昇した。

- 文化的価値観:中国では伝統的な価値観として「土地や家は家族繁栄・安定の象徴」とされている。また、結婚の際には男性側住宅の所有を求められるという中国独自の社会慣行があり、それも相まって不動産需要が伸びた。

- 金融的な制度:中国の銀行制度や金融政策は、中央政府と中国人民銀行によって厳格に管理されており、投資手段が限定される。そのため、不動産に資金が流入した。

- 土地供給の問題:中国の土地所有権は国家が所有しており、地方政府は土地使用権を企業や個人に売却することで収入を得ている(1994年、分税制改革)。このため、地方政府は土地価格を高く設定・販売することで財政収入を賄っている背景がある。

不動産価格上昇と、それを抑制しようとする中国政府

上記のグラフを参照して見ると、2000年代前半から住宅投資額が上昇基調となります。それに伴い政府・中央銀行は不動産市場の過熱警戒から、金融の引き締めや不動産開発企業に対する資本規制、住宅ローンの頭金比率引き上げなどを実施して、それを抑制・安定化しようと試みます。しかし・・・

2008年、リーマンショックが発生。

そうすると「これはマズイ」ということで、上記のような規制や引き締めは方針転換。「4兆元対策」と称して経済政策を発表して、地方や農村部のインフラ整備や低所得者層向けの公共住宅の建設加速、商業銀行への貸出総量規制を廃止して、金融緩和を進める、といった方策を取る。

大規模な施策によって経済は回復したんだけど・・・同時に不動産への資金もめちゃくちゃ流入しました。

さすがにこの上がり方はヤバい・・・

同じことを繰り返す中国政府。

2012年に政権が発足し、習近平は高速成長路線から中速成長路線へと舵を取り、これまでの経済成長と共に蓄積された歪みを是正するような姿勢を示します。それにより徐々に投資資金の流入は低下をしますが、住宅価格は毎年右肩上がり・・・。過剰不動産解消のために、住宅購入支援策を「中小都市を念頭として」実施しましたが、大都市にもそれが波及したことも要因の一つとされます。そんな中で起こったのが・・・

コロナウイルス発生。金融緩和と規制をした結果・・・

2020年、コロナウイルスの蔓延。

どこかで見たことある流れですね。そう、この時も中国政府は経済の急激な減速を受けて金融緩和と財政出動を実施します。これによって短期間で経済が持ち直したものの・・・

再度不動産投資へ資金が爆増!

また同じこと繰り返してるー!!

さて、ここで中国政府。またこの過熱を抑制するために、以下の規制が発表されました。

発表は2022年8月、2021年1月より実施されました。

いや・・・無理でしょ・・・。

はい、無理でした。

これにより、冒頭で破産法の申請をした中国恒大集団を始め、多くの不動産開発企業が資金繰り難に陥り、またそこに「ゼロコロナ政策」による経済低迷・住宅供給過多による価格の低下・人口減少による先行きの不透明感による買い控えなどが重なり、多くの不動産デベロッパーは窮地に立たされることとなりました。住宅建設の遅れや中断、放棄などはニュースでも流れていたかと思います。

不動産業界がピンチになると、国全体がヤバい。

●家計・企業

・不動産業+建設業=名目GDP約15%を占める。また、不動産関連の産業では鉄鋼やセメント、建材、家電・家具などに広がりがあり、総合するとGDPの約30%を占める。

そのため、不動産市場の悪化は中国全体のGDPを確実に押し下げる影響がある。

・都市部での就業者割合は、不動産業=約529万人で3.3%・建設業=1972万人で11.5%を占める。これは製造業の22.5%に次ぐ規模となる。そのため、不動産市場が悪化すると都市化進行・人口上昇に対する雇用の受け皿が消えていく。

事実、中国国家統計局では2023/6月時点での16〜24歳の失業率は21.3%と、3カ月連続で最高を更新している。また、8/15には若年失業率など年齢層で分けた失業率の公表を一時停止すると発表するなど、事態は悪化の一途を辿っている。

●金融機関

・銀行の貸出残高の中で不動産への貸出率は全体の30%を占めている。不動産市場の不況が続き、これが不良債権となった場合には、日本で起こったような貸し剥がしや貸し渋り、また貸出金利の上昇なども考えられ、ますます経済が停滞していく可能性がある。

・上記の「三条紅線」により、銀行は不動産デベロッパーに対しての融資規制を受けた。

それを受けて、「銀行システムの外側にある金融仲介システム」の「シャドーバンキング」(影の銀行)が銀行に代わり資金を貸出していたとされている。

中国でも最大手のシャドーバンキングとされる、「中融国際信託」は顧客から信託資産として6293億元の11%を不動産、8.5%をインフラ関連で運用していた。中国の信託商品は預かり資金を企業融資や債券などの形で運用し、損失が出ても信託会社は補填しないのが原則。そのため、今後不動産市場が低迷し、関連信託商品の損失が広がることになれば、銀行収益の減退や投資家による消費不振を招き、ますます経済は減退する。

●地方政府

中国において、地方財政の柱は税収と「土地使用権」の売却である。(中国では土地の私有を認めていないため。使用権を販売する形を取る。)

そのため、不動産市場が不況となるとこの土地使用権から得られる収入が減少し、インフラ投資の減少や財政の圧迫などが懸念され、地方における経済振興策が打ちづらい状況となる。

仮に、今後も中国の不動産デベロッパーが破産申請や債務不履行(デフォルト)が続くと上記のようなセクターにその影響が波及し、中国経済が大幅に後退します。

また、更にダブルパンチとして米国がベンチャーキャピタル(VC)を含む米投資家が人工知能(AI)や半導体分野で中国に投資するのを規制する「デカップリング(米中分離)」が鮮明化しており、中国経済に影を落としています。

今後、中国政府はどのような経済対策をするのか。GDP成長は大きく鈍化するのか、それともリーマンショック・コロナウイルスの際に講じた金利を下げて、再び活性化を図るのか。日本のように不動産バブル崩壊から「失われた30年」をトレースするのか・・・。

中国政府の動向も、引き続きウォッチしたいと思います。

参考URL

https://www.bk.mufg.jp/report/ecoinf2023/report_ch_20230608.pdf

https://www.fsa.go.jp/singi/chuukinken/siryou/1208mufgbk.pdf

https://gendai.media/articles/-/115103?imp=0

https://www.bloomberg.co.jp/news/articles/2023-01-06/RO1N60T1UM0W01

https://www.nikkei.com/article/DGXZQOGM311LA0R31C20A2000000/

https://www.smtb.jp/-/media/tb/personal/useful/report-economy/pdf/84_1.pdf

http://nikkei.com/article/DGKKZO73730080Z10C23A8MM8000/

https://www.nikkei.com/article/DGKKZO73653930X10C23A8EA2000/

コメント