米国経済局面

主要な経済トピックと経済指標

- 9/26

-

コンファレンスボード消費者信頼感指数

新築住宅販売件数(8月分)

- 9/27

-

耐久財受注(輸送除くコア)(前月比)(8月分)

*上記、速報値

- 9/28

-

中古住宅販売成約指数(前月比)

個人消費(前期比年率)(確報)

- 9/29

-

個人所得(前月比)(8月分)

個人支出(前月比)(8月分)

PCEコアデフレーター(前年比)・(前月比)・(8月分)

PCEデフレーター(前年比)・(8月分)

シカゴ購買部協会景気指数

ミシガン大学消費者信頼感指数(確報)

株価推移

| 日付 | NYダウ平均株価 終値($) | 前日比± ($) | SP500 終値 (pt) | 前日比± (pt) | NASDAQ指数 終値 (pt) | 前日比± ($) |

|---|---|---|---|---|---|---|

| 9/25 | 34,006.88 | -43.04 | 4,337.44 | -17.38 | 13,271.320 | -59.513 |

| 9/26 | 33,618.88 | -388.00 | 4,273.53 | -63.91 | 13,063.610 | -207.710 |

| 9/27 | 33,550.27 | -68.61 | 4,274.51 | -0.98 | 13,092.849 | -29.239 |

| 9/28 | 33,666.34 | 116.07 | 4,299.70 | 25.19 | 13,201.277 | 108.428 |

| 9/29 | 33,507.50 | 158.84 | 4,288.05 | -11.65 | 13,219.322 | -18.045 |

金利動向

| 日付 | 米国10年国債金利 (%) | 米国長短金利差 | 米国社債スプレッド Aaa10Y (%) | 米国社債スプレッド Baa10Y (%) |

|---|---|---|---|---|

| 9/25 | 4.53 | -0.54 | 0.74 | 1.75 |

| 9/26 | 4.53 | -0.48 | 0.76 | 1.77 |

| 9/27 | 4.61 | -0.49 | 0.77 | 1.77 |

| 9/28 | 4.57 | -0.45 | 0.79 | 1.80 |

| 9/29 | 4.57 | -0.44 | 0.77 | 1.78 |

米国政策金利:5.25%~5.50%

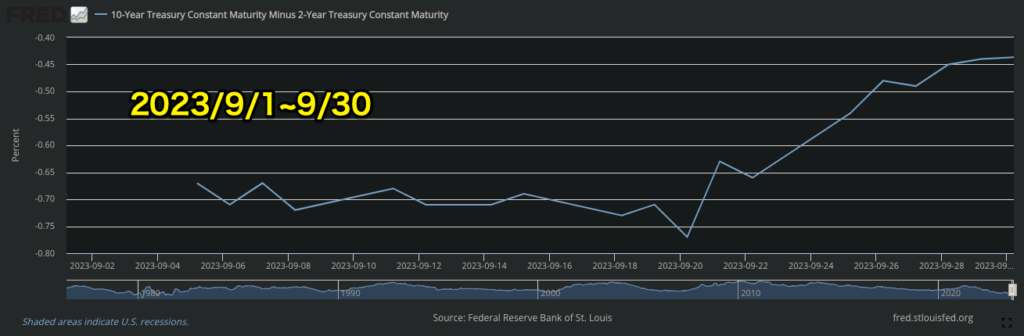

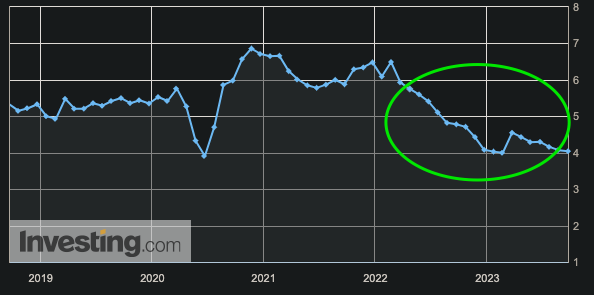

先週から引き続いて米国長期金利の上昇が止まらない週となりました。9/27には一時4.64%台を記録して、約16年振りの高水準をつけています。背景としては、米与野党対立による政府閉鎖懸念、先週のFOMCにおける追加利上げの言及などが挙げられます。

長期金利の上昇に伴い、長短金利差は縮小しています。

引用元:https://fred.stlouisfed.org/series/T10Y2Y

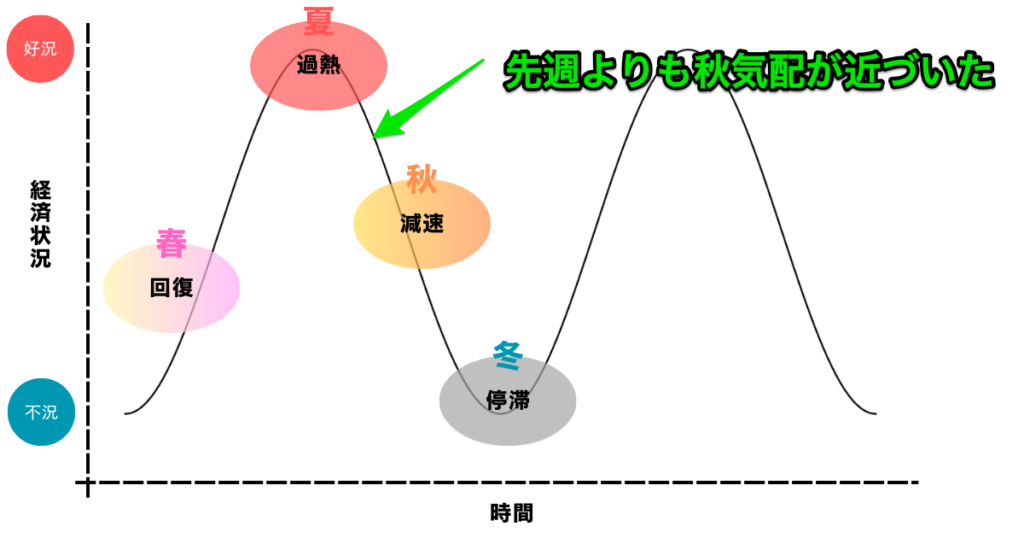

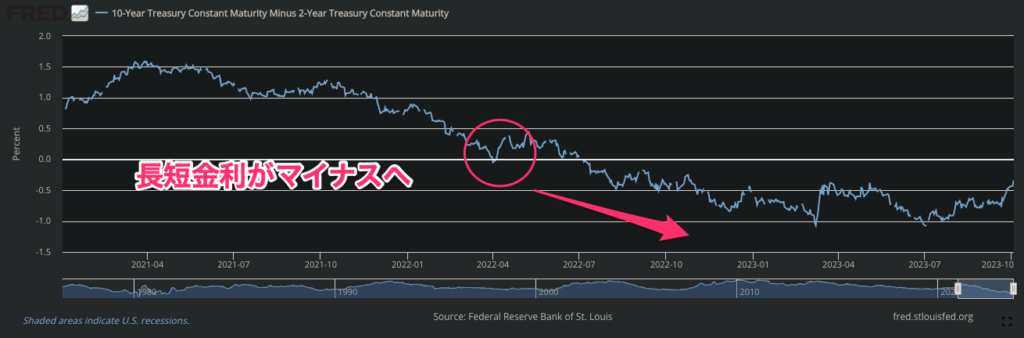

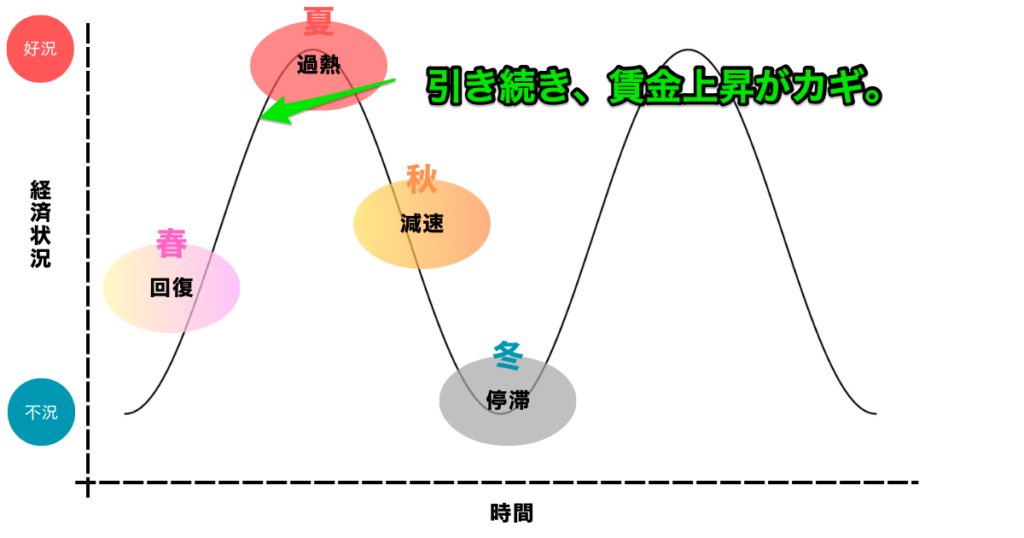

通常の流れとしては、景気過熱・インフレ上昇⇨短期金利引き上げ(金融引き締め)⇨景気減速・インフレ抑制、長期金利低下というプロセスを辿るはずです。現在の米国は金融引き締めの最中であり、現に景気減速のサインである長短金利差は2022年4月ごろからマイナストレンドとなっています。

引用元:https://fred.stlouisfed.org/series/T10Y2Y

そんな中でも長期金利が上昇するということは、それだけ市場が米国における政府閉鎖のリスクを重く見ているということかもしれません。米国経済は上記の通り金融引き締め政策下にあり、景気判断が難しい局面(転換期)に差し掛かっています。毎月公表される経済指標から、いつ景気減速(インフレ抑制)が始まるのかを探っている中で政府機能が停止すれば、参考としている指標の公表が止まります。また、仮に政府閉鎖が回避出来なかった場合には、米国債の信用低下につながり金利上昇を招くという事態も想定されての動きかもしれません。

経済指標

景況感を表す指数が低下

コンファレンスボード消費者信頼感指数

予想:105.7 結果:103 前回:106.1

ミシガン大学消費者信頼感指数(確報)

予想:67.7 結果:68.1 前回:69.5

シカゴ購買部協会景気指数

予想:47.0 結果:44.1 前回:48.7

先週発表された景況感を示す指標は、いずれも前回より指数が低下しています。消費者の景気に対するマインドを測るコンファレンス指数とミシガン指数はいずれも7月から二ヶ月連続でのマイナスを示していて、経済の不透明さや金利高止まりにおける住宅ローンの上昇、物価変動などに対して不安を感じている人が多い指数となっています。GDPの7割を占めるとされる個人消費が抑制されることで、景気減速があるかもしれません。

シカゴ指数については予想を大きく下回る結果となりました。前述した消費者心理が冷え込む中で、景気に敏感な製造業についてもネガティブな指数となっています。ただ、FRBによる金融引き締政策が機能していることも示唆しているため、一概には悪い結果だとは断定できません。

消費の冷え込みが見受けられる

新築住宅販売件数(万件)

予想:70.5 結果:67.5 前回:71.4

個人支出(前月比)

予想:0.3 結果:0.4 前回:0.8

個人所得(前月比)

予想:0.4 結果:0.4 前回:0.2

個人消費(前期比年率)(確報)/ 4-6月(第2四半期)

修正前:1.7% 修正後:0.8%

先々週に発表された「住宅建築許可件数・住宅着工件数・中古住宅販売件数」の三指標が下落傾向でしたが、今回発表された新築住宅販売件数も予想を下回り、前回よりも約4,000件減少しています。

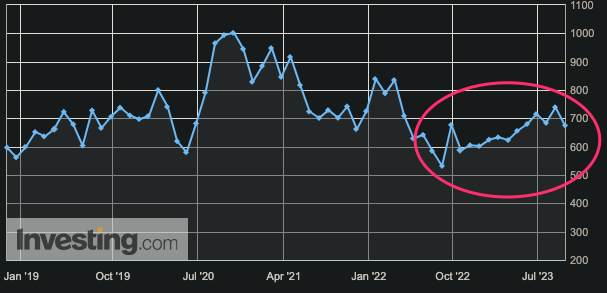

中古住宅市場が住宅ローン金利の高止まりによって住み替え需要が減り、結果として在庫不足・価格上昇となっている状況ですが、新築住宅販売件数も減少しました。住宅ローンの上昇に伴って、住み替えをする人が減少→中古住宅販売数減少→仕方ないので新築住宅を購入を検討という流れで、下記のように2022後半からは逆相関の流れでした。

<新築住宅販売件数>

引用元:https://jp.investing.com/economic-calendar/new-home-sales-222

<中古住宅販売数>

引用元:https://jp.investing.com/economic-calendar/existing-home-sales-99

今回の発表で新築住宅販売件数も減少していることは、今後の景気減速の兆しと言えるかもしれません。前述した景況感を示す指数も下落していることなどもあり、今後の米国経済が一層冷え込みを見せる「秋」の気配に足を踏み入れるのも近い様子が見受けられます。

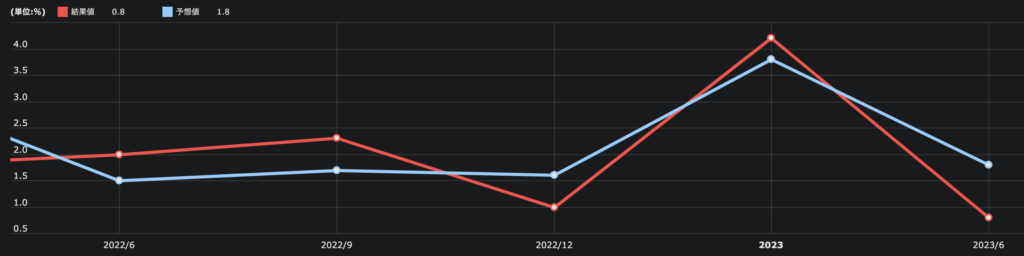

米国実質GDPが確定された事を受けて、個人消費の伸びが改定値のほぼ半分に下方修正されて1.7%→0.8%と大幅に下落を見せています。4-6月期のGDPということもあり、遅行指標ではありますが米国内の消費減速を示す数値が出てきました。インフレ抑制政策が機能している証左ではありますが、減速のペースがあまりにも早いと政府が目指す「軟着陸(ソフトランディング)」ではなくハードランディングとなってしまうため、次の7-9月期の個人消費の動向にも注目です。

引用元:http://t2.jiji.com/linkbox?userID=monex-sec_web&pageID=LB0142_EINDEX_SUMMARY&tcode=T0501020187&src=1

実質ベースで個人支出と消費、可処分所得を見ると家計の苦しさが見えてくる

アメリカ合衆国経済分析局(BEA)が発表した8月における個人支出・個人消費・可処分所得は名目・実質で見る下記の通りとなっています。

| 項目 | 名目 (%) | 実質 (%) |

|---|---|---|

| 個人支出 | +0.4 | +0.1 |

| 個人所得 | +0.4 | – |

| 可処分所得 | +0.2 | -0.2 |

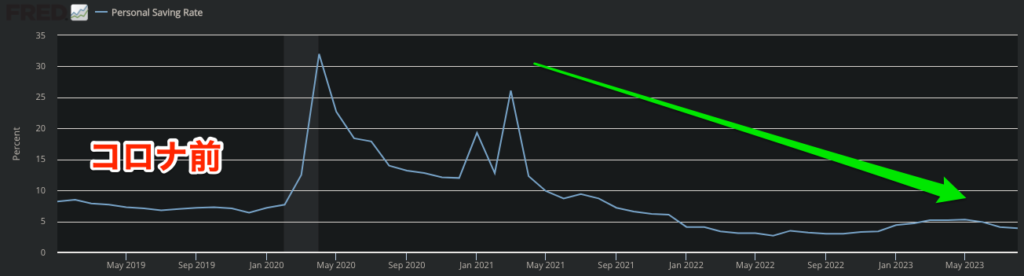

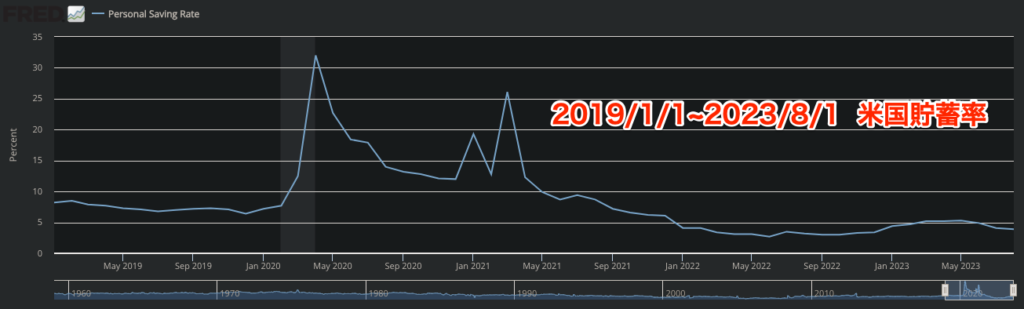

名目値では全てプラスとなっていますが、物価上昇を勘案した実質ベースで見てみると、支出は+0.1と5ヶ月振りの伸びで、可処分所得に至っては-0.2となり、所得が物価上昇のペースに追いついておらず、家計状況が苦しいことを示しています。米国貯蓄率を見ても、コロナ禍をピークに数値は減少しており、直近だと2023/5月では5.3%だったのが2023/8月には3.9となっていて、コロナ前の貯蓄率を下回っています。

引用元:https://fred.stlouisfed.org/series/PSAVERT

一見すると所得も消費も微増ということで堅調に推移しているように見えますが、その内情は上がる物価に所得が追いついておらず、貯蓄率を下げることで消費行動を支えている、という図式が見てとれます。今後、これ以上物価上昇や金利上昇が続くようであれば、米国消費は一気に冷え込み景気後退局面へと突入する可能性もあり得ると思います。

景気の粘り強さを見せるが、減少トレンドに入っている

耐久財受注(輸送除くコア)(前月比)(8月分)

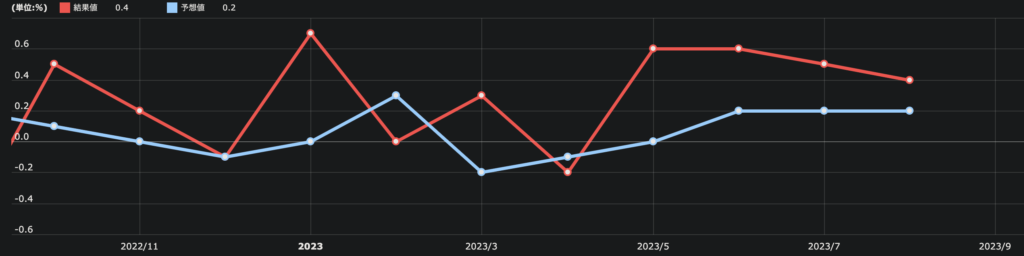

予想:0.2 結果:0.4 前回:0.4

多くの経済指標が事実の後追いである「遅行指標」の中で、先行指標とされる耐久財受注。速報ではありますが、8月は予想を0.2上回る0.4でした。予想よりも上向きの数値ということで、本来であれば好感触な結果ですが、FRBにより金融引き締めの最中にも関わらず、未だに底堅い数値というのはあまり歓迎すべき状況ではありません。確報が待たれますが、今後も耐久財受注の数値がプラスに上向くようなことがあれば、年内の利上げや継続も視野に入ってくるかと思います。

ただ、耐久財受注の数値については下記の通り2023/5月を境として減少傾向にあります。

引用元:http://t2.jiji.com/linkbox?userID=monex-sec_web&pageID=LB0142_EINDEX_SUMMARY&tcode=T0501020105&src=1

先述したように、景況感や新規住宅数、個人支出や可処分所得が実質マイナスということからも、今後の米国経済はダウントレンドに入ってくるかと思います。耐久財受注についても同様で、9月以降もそれにつられる形で減少傾向となるでしょう。

物価上昇は鈍化しているものの、依然として目標2%にはほど遠い状況

PCEコアデフレーター(前月比)・(8月分)

予想:0.2 結果:0.1 前回:0.2

PCEコアデフレーター(前年比)

予想:3.9 結果:3.9 前回:4.2

PCEデフレーター(前年比)

予想:3.6 結果:3.5 前回:3.3

●前月との比較

| 項目 | 増加率 (%) |

|---|---|

| エネルギーの価格 | 6.1 |

| 商品の価格 | 0.8 |

| サービスの価格 | 0.2 |

| 食料の価格 | 0.2 |

| PCEデフレーター | 0.4 |

| PCEコアデフレーター (食料・エネルギー除く) | 0.1 |

8月分のPCE指数は小幅ではありますが全体的に上昇しました。サービスや食料品の価格上昇が鈍化を見せている一方で、エネルギー価格が大幅に伸びていることが物価上昇に寄与しています。

●前年同月との比較

| 項目 | 増加率 (%) |

|---|---|

| エネルギーの価格 | -3.6 |

| 商品の価格 | 0.7 |

| サービスの価格 | 4.9 |

| 食料の価格 | 3.1 |

| PCEデフレーター | 3.5 |

| PCEコアデフレーター (食料・エネルギー除く) | 3.9 |

ただ、前年の8月との比較でみると、むしろエネルギー価格はマイナスとなっており、サービスや食料価格は上昇しています。全体的には小幅な上昇であり、物価上昇率も鈍化の傾向を見せていますが、依然としてFRBが目標としている「2%」にはほど遠い状況です。先述したように、米国個人所得は伸びを見せてはいますが、それ以上に物価上昇ペースが早く、昨年と比較しても商品・サービス・食料など一般消費に係るカテゴリーは未だ高い状況です。

景気の冷え込みが予測されるが、インフレ抑制が期待できる局面か

与野党対立による政府閉鎖懸念により、長期金利が上昇する一週間でした。長期金利は16年振りに高値を記録しており、円安ドル高や住宅ローン金利の上昇などに影響が出ています。また、米国の物価上昇は伸び率こそ鈍化の傾向を見せるものの、昨年と比較してもPCE3.5%、PCEコアは3.9%となっており、物価上昇に苦しむ家計が見受けられます。それを受けてか個人消費は伸びが鈍化を見せている状況です。消費がプラスであることや、耐久財受注も底堅い指標結果を見せていますが、今後さらに長期金利や物価上昇が続くようならGDPの7割を占める個人消費は一層冷え込むと思います。下記の通り、コロナ禍で蓄えた貯蓄も今ではコロナ前よりも随分低い水準となっており、家計の余裕はないと考えます。

参照元:https://fred.stlouisfed.org/series/PSAVERT

ただ、裏を返すと消費の冷え込み→商品・サービスの需給逼迫が改善→物価上昇が落ち着きを見せる→インフレ率の低下という流れが醸成されているということでもあり、100%悪い流れということでもありません。今後の焦点はISM製造業景気指数や雇用統計などの指標から、経済状況とインフレ率がうまい具合にバランスが取れる「ソフトランディング」できるか、という点です。景気の力強さを示す指標結果が出ればFRBは追加の利上げ、もしくは継続を検討し、それよって長期金利は上昇、さらに住宅購入などを含めた消費が冷え込むと予想します。今年も残すところあと3ヶ月ほどですが、年末商戦なども含めて米国の個人消費や景況感指数、雇用統計がどのように動くのか、注視します。

日本経済局面

主要な経済トピックと経済指標

- 9/29

-

完全失業率

有効求人倍率

住宅着工件数

消費者態度指数

鉱工業指数

株価推移

| 日付 | 日経平均株価 終値 (円) | 前日比± (円) | 出来高 (億株) | TOPIX終値 (pt) | 前日比± (pt) | マザーズ指数 終値 (円) | 前日比± (円) |

|---|---|---|---|---|---|---|---|

| 9/25 | 32,678.62 | +276.21 | 12.69 | 2,385.50 | +9.23 | 731.82 | +5.21 |

| 9/26 | 32,315.05 | -363.57 | 13.18 | 2,371.94 | -13.56 | 722.12 | -9.70 |

| 9/27 | 32,371.90 | +56.85 | 15.86 | 2,379.53 | +7.59 | 730.77 | +8.65 |

| 9/28 | 31,872.52 | -499.38 | 16.61 | 2,345.51 | -34.02 | 725.29 | -5.48 |

| 9/29 | 31,857.62 | -14.90 | 18.85 | 2,323.39 | -22.12 | 729.64 | +4.35 |

| 指数 | 9/25終値 | 9/29終値 | 騰落率 (%) |

|---|---|---|---|

| 日経平均株価 | 32,678.62 | 31,857.62 | -2.51 |

| TOPIX | 2,385.50 | 2,323.39 | -2.60 |

| マザーズ指数 | 731.82 | 729.64 | -0.30 |

金利動向

| 日付 | 10年国債金利(%) |

|---|---|

| 9/25 | 0.745 |

| 9/26 | 0.740 |

| 9/27 | 0.750 |

| 9/28 | 0.765 |

| 9/29 | 0.765 |

日本政策金利

-0.10%

為替レート

| 日付 | NY為替 ドル/円 |

|---|---|

| 9/25 | 148.90 |

| 9/26 | 149.05 |

| 9/27 | 149.65 |

| 9/28 | 149.30 |

| 9/29 | 149.35 |

注目すべきは長期金利と為替レート。長期金利については先々週からの上昇基調に歯止めがかかからず、9/29午前には一時0.770%と2013年9月以来およそ10年ぶりの高水準を付けています。同日13時には日銀が国債の買いオペを実施、対象銘柄は「5年超10年以下」で、予定額は3000億円となっています。金利上昇に牽制をかける形で国債を買い支えましたが、そこまでの影響力なかったかのように思います。結果としては9/25→9/29で0.20%長期金利が上昇しました。

長期金利の上昇を受けても、それ以上に米国の長期金利の上昇が止まらずに日米金利差を背景とした円売りドル買いが先行し、為替レートは先々週以上に円安方向へとシフトしています。

心理的にもデータ的にも為替介入が意識される1ドル150円へ肉薄してきています。鈴木俊一財務相は29日の閣議後の記者会見で「いわゆる防衛ラインがあって、それを超えたら、というのはない。変動に着目している」・「急激な変動についてはあらゆることを排除せず適切に対応する」として為替介入へのスタンスを述べています。以前にもこちらの記事で取り上げましたが、日銀のスタンスとしてはボーダーラインを超えたら為替介入、ではなく変動率や変動の動き方に重きを置いています。

それを鑑みると為替レートはじりじりと円安進行の動きを見せているため、変動率が高い動きという特徴は見られません。

参照元:https://www.google.com/finance/

ただ、今後米国の長期金利が拡大していくとますます円が売られる傾向となるので、150円を超えるあたりから市場での為替介入警戒は増し、自浄作用的に円高に触れるかもしれません。ただ、日本を取り巻くファンダメンタルズ(経済基礎的条件)は変わらずに円安基調のため、このまま介入などがない場合にはまたじりじりとドル高円安へと進むと予測されます。

経済指標

数値に変化はないが、女性就業者の伸びが顕著

完全失業率(%)

予想:2.6 結果:2.7 前回:2.7

有効求人倍率(%)

予想:1.29 結果:1.29 前回:1.29

完全失業率と有効求人倍率は共に予想とほぼ一緒の数値を出しています。あまりサプライズのない数値のため、市場に与えるインパクトは少ないのですが、発表資料を見ると日本の現状と未来が透けて見えます。

以下データ引用元:https://www.stat.go.jp/data/roudou/sokuhou/tsuki/pdf/gaiyou.pdf

①就業者数の増加は「正規・女性」が牽引

| カテゴリ | 8月 | 7月 | 6月 | 5月 |

|---|---|---|---|---|

| 就業者 | 6773 | 22 | 17 | 26 |

| 男 | 3707 | -11 | -1 | 2 |

| 女 | 3066 | 33 | 18 | 24 |

| 自営業主・家族従業者 | 656 | -16 | -15 | -26 |

| 雇用者 | 6088 | 44 | 33 | 61 |

| 役員を除く雇用者 | 5751 | 41 | 37 | 64 |

| 正規の職員・従業員 | 3637 | 48 | -1 | 36 |

| 非正規の職員・従業員 | 2114 | -7 | 38 | 28 |

●概要

・就業者数:前年同月に比べ22万人の増加。13か月連続の増加

・雇用者数:前年同月に比べ44万人の増加。18か月連続の増加

・正規の職員・従業員数:前年同月に比べ48万人の増加。2か月ぶりの増加。

・非正規の職員・従業員数は:前年同月に比べ7万人の減少。3か月ぶりの減少

端的に言うなら、「就業者数の増加は女性の正規職員・従業員が伸びたから」と言えます。男性よりも女性の伸びが圧倒的で、また非正規ではなく「正規」が増加していることも注目です。

・厚生労働省がパートや派遣といった有期雇用の労働者を正社員に転換した企業への助成金の要件を2024年度に緩和。現在は同じ会社での雇用期間が通算6カ月以上3年以内の人を対象としているのを「6カ月以上」に変える。

https://www.nikkei.com/article/DGXZQOUA13BVV0T10C23A9000000/

・政府は10月から最低賃金が上がるのに合わせ「年収の壁・支援強化パッケージ」を実施する。今回、主に対策を取るのが社会保険料が原因で手取りが大きく減る「106万円」と「130万円」の2つの壁である。

https://www.nikkei.com/article/DGXZQOCD26DEH0W3A920C2000000/

といったように、将来確実にくる労働人口の減少に合わせて、女性の就業形態や法制度などの変化がトレンドとなっている中で、データとしてもそれが見て取れます。

②小売・飲食・宿泊が伸びる一方で、運輸・郵便・金融・教育は減少

| カテゴリー | 8月実数 (万人) | 8月増減 | 7月増減 | 6月増減 | 5月増減 |

|---|---|---|---|---|---|

| 農業,林業 | 209 | -2 | -18 | -13 | -14 |

| 建設業 | 479 | 6 | 16 | 17 | 14 |

| 製造業 | 1043 | -3 | 12 | 14 | 20 |

| 情報通信業 | 279 | 6 | -11 | -6 | 13 |

| 運輸業,郵便業 | 344 | -10 | -15 | 0 | -5 |

| 卸売業,小売業 | 1055 | 22 | 16 | 2 | 6 |

| 金融業,保険業 | 146 | -15 | -11 | -1 | 0 |

| カテゴリー | 8月実数 (万人) | 8月増減 | 7月増減 | 6月増減 | 5月増減 |

|---|---|---|---|---|---|

| 不動産業,物品賃貸業 | 132 | -14 | -7 | 0 | 6 |

| 学術研究,専門・技術サービス業 | 251 | 1 | 0 | 0 | -2 |

| 宿泊業,飲食サービス業 | 405 | 16 | 15 | 18 | 13 |

| 生活関連サービス業,娯楽業 | 231 | -1 | -9 | -1 | 8 |

| 教育,学習支援業 | 344 | -16 | 1 | 8 | -10 |

| 医療,福祉 | 912 | 6 | 31 | 33 | -19 |

| 生活関連サービス業,娯楽業 | 466 | 1 | -8 | -28 | -17 |

特に増加が目立つのは、小売・飲食・宿泊のカテゴリーで、これは他の産業と比較して業務従事の参入障壁が低く、人材移動の流動性が高いことが窺えます。

逆に減少が目立つのは運輸・郵便・金融・教育。これらの分野は上記カテゴリーと比較して参入障壁が比較的高く、場合によって資格が必要な分野のため、女性労働が流入しにくい状況です。

③非労働人口の減少が著しい

| カテゴリー | 8月実数 (万人) | 8月増減 | 7月増減 | 6月増減 | 5月増減 |

|---|---|---|---|---|---|

| 非労働力人口 | 4056 | -30 | -20 | -15 | -17 |

物凄い勢いで労働人口が減少していますね・・・。減少は18ヶ月連続とのことで、今後もこの勢いは止まらないでしょう。上記の産業別の就業者数増減を見ても、女性の労働力は参入障壁が低い小売・宿泊・飲食の分野が受け皿となっています。

ただ、裏を返すと減りゆく労働人口の中で参入障壁が高い分野では、情報革新や技術革新、AI、ITなどによって労働不足分が補われると予測します。金融や保険は証券などはネット販売に移行していますし、不動産もそれは同様です。教育もアプリやインターネットによって学習機会が補われています。

唯一、「運輸・郵便」が未来の絵図を描けていないように思います。自動運転やライドシェアなどの実験・議論がされていますが、減少する労働人口に技術、法整備などが追いつくのかが不安です。

上記のような労働人口減少×参入障壁が高い、という分野に人間ではなくAI/ITによって代替されていくため、ここのうまくコミットできた企業がビジネスチャンスを掴めると思います。株式市場や日々のニュースでも、こうした動きを把握した上で気になる企業はピックアップします。

景況感は芳しくない

住宅着工件数(%)

予想:-8.7 結果:-9.4 前回:-6.7

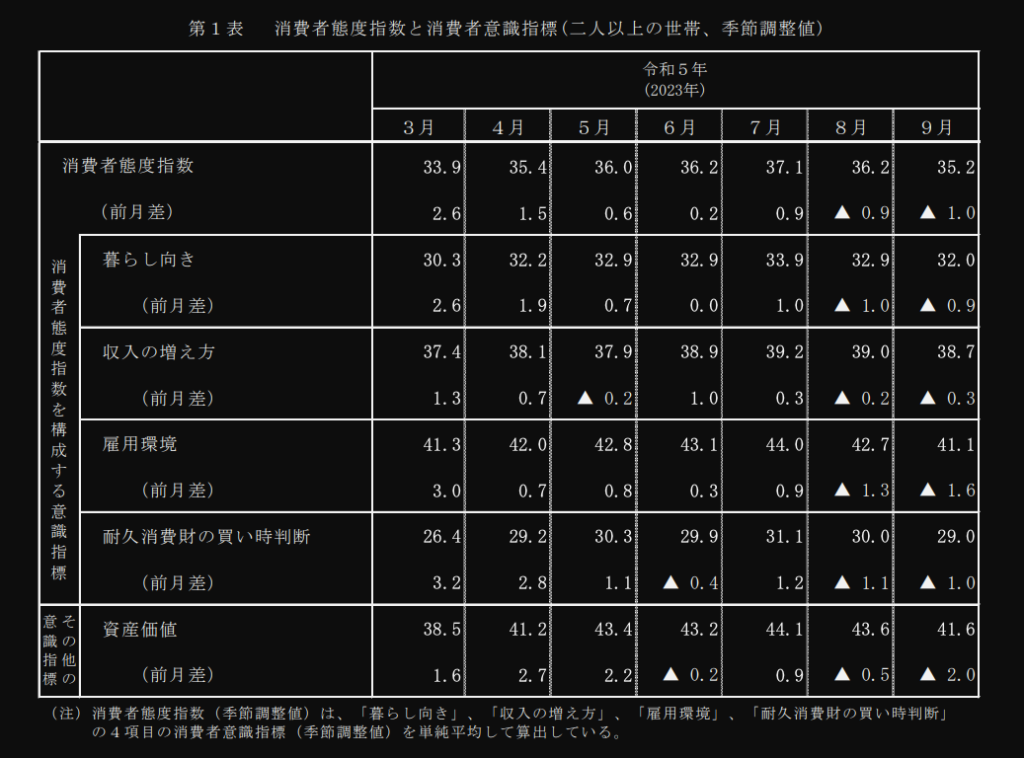

消費者感度指数

予想:36.1 結果:35.2 前回:36.2

| 生産 (前月比) | 生産 (前年比) | 出荷 (前月比) | 出荷 (前年比) | 製品在庫 (前月比) | 製品在庫 (前年比) | |

|---|---|---|---|---|---|---|

| 鉱工業指数 | 0 | -3.8 | 0.1 | -2.4 | -1.7 | 2.8 |

鉱工業指数について少し見ていくと、生産と出荷が減少しているため将来的な景気判断は決して良くないと判断されているのがわかります。製品在庫(前年比)は昨月5.7%よりも2.9%減少して2,8%となりました。

引用元:https://www.esri.cao.go.jp/jp/stat/shouhi/shouhi.html

消費者感度指数では、二ヶ月連続で全ての項目がマイナスを記録しています。や7月までは概ね全ての項目が上向きでいたが、昨月からは再び消費者マインドが冷え込んでいるのがわかります。先週記事内に記載した通り、消費支出や実質賃金も物価上昇に追いついていない現状があるため、やはり継続的な賃金上昇が定着しな限り、国内消費・需要は上向きにならないと考えます。

日本経済の岐路。賃金上昇が根付かない限り、先はない

輸入物価は落ち着いてきたとは言え、日銀が目標とする2%には3.1%と米国同様距離がある日本。失業率や有効求人倍率はそこまで大きな変化はありませんでしたが、女性の労働力が参入障壁の低い小売・宿泊・飲食へと流れている実情が見てとれます。参入障壁が低いということは、時給が低かったり上がりづらいといった側面もあり、当面の課題である「継続的な賃金上昇」にブレーキがかかる可能性もあります。

それを知ってか、政府は正規労働者の基準を緩める方針を打ち出し、またパートや派遣といった労働形態における「年収の壁」も時限付きではありますが撤廃する方針を固めました。

長いデフレからインフレへと、数字的にも消費者マインド的にも転換点に立つ日本。消費者感度指数が示す通り、これ以上物価上昇、賃金据え置きという状況が続く場合には、再び日本経済はダウントレンドに入る可能性もあります。10/6に厚労省から発表される労統計調査で、実質賃金の増減がわかります。ここでプラスに転じるようなことがあれば、日本によっては吉報となります。さて、どうなるでしょうか・・・。

コメント